微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

很多朋友,尤其是第一次接触保险的,对保险那真是一脸懵圈。

买的产品保障不好、价格贵了、不适合自己,这些事儿也时有发生。

本着一劳永逸(bushi)的态度,我特意总结了一份“入门级保险知识指南”,希望帮助大家更全面地了解保险。

熟悉保险的朋友也可以来温故知新,查漏补缺~

01

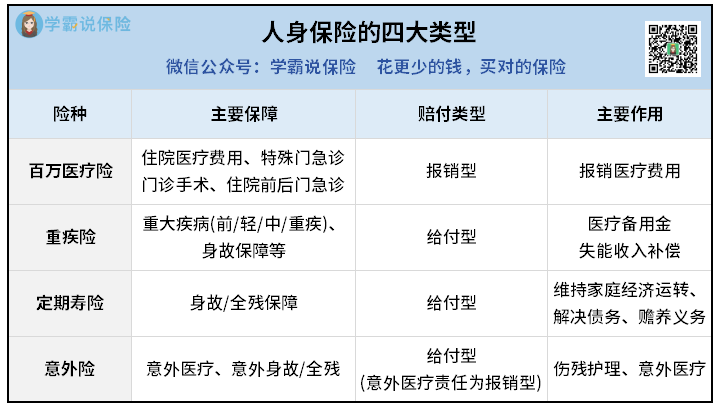

【百万医疗险】

百万医疗险凭借这三个点成功出圈:高保额、报销范围广、低保费。

1、高保额

险如其名,百万医疗险就是保额高达百万的医疗险。

虽然现实中很少真的能用到几百万保额,但这个高额度就是让大家看了安心。

2、报销范围广

百万医疗险的报销范围非常广:不限社保、不限病种、不限治疗手段。

无论是进口药、ICU病房、化疗费、手术费、护理费,都在报销范围内。

当我们就医产生的费用超过免赔额(一般为5千元或1万元),即可申请。

是医保强有力补充的同时,也能最大程度地防止我们“因病返贫”。

3、低保费

百万医疗险的价格非常便宜,30岁的男性购买,一年仅需两三百。

性价比,没得说。

不过也正是因为如此,百万医疗险对被保险人的健康要求比较严苛。

健康体可以放心买,非标体则要多加注意,优选健康告知宽松的产品。

此外,续保条件也是要重点关注的,能保证续保最好。

【重疾险】

相信很多人都曾疑惑过:已经有百万医疗险了,还有必要买重疾险吗?

答案是:有。

根本原因在于,百万医疗险和重疾险的主要作用不一:

百万医疗险定额报销,花了多少,按规定比例报销;

重疾险则是一次性给付约定保额。

前者固定,用于报销治疗大病的费用;后者灵活,由被保险人自由支配。

这样一来,重疾险【失能补偿险】的作用就显现出来,用于弥补收入损失,做后期康复费用、支付日常的车贷房贷、生活开销等,都是可以的。

两种保险同时上阵,这样一来患重疾期间的各种花销都无需担心。

并且重疾险可保终身,覆盖了百万医疗险无法提供长期保障的缺陷,为大家保驾护航。

【定期寿险】

定期寿险,保身故/全残,爱与责任的化身,家庭经济支柱必买的险种。

一年一千来块就能买到百万保额,保到退休没问题。

【意外险】

意外险不用多说,就是保意外的。价格便宜,人人必备。

凡是因意外、突发、外来的、非本意的事故导致的人身损害,都赔。

其保障内容一般包括意外医疗(最重要)、意外身故/伤残。

大家在挑选意外险时,优选保障全、保障期限为1年的为佳。

特别提醒,猝死本质上不属于意外,而是一种疾病。

所以一般意外险不保猝死,不过还是有产品拓宽了此项保障,大家按需选择即可。

02

每个险种、每款产品不尽相同,大家在投保前了解到即可。

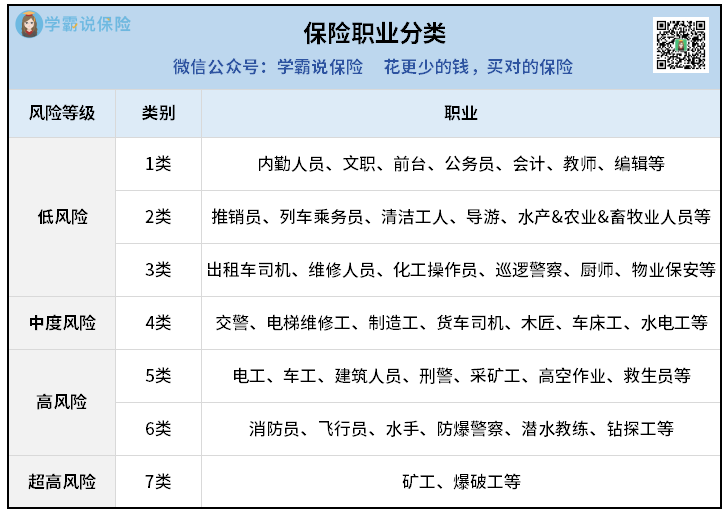

【职业】

很多人都不知道,买保险是有职业限制的。

保险公司会根据风险大小,将职业进行分类:

1-4类职业人群,买保险基本上不会受到什么限制。

但是5类及以上职业人群,就比较难买到保险了。

当然,也并不是毫无机会。

市面上还是有一些职业限制宽松,以及专为高危职业人群定制的产品,大家在投保时多多留意即可。

【健康状况】

意外险和定期寿险对被保险人的健康状况,没有太大要求。

而重疾险、百万医疗险,它们以被保险人的健康为标的,要求会相对严苛。

如若无法符合健康告知、智能核保的要求,就不能承保。

所以大家一定要趁年轻,身体健康还允许买保险时,趁早配置以防万一。

03

如此一来,家庭会立马陷入经济危机,生活各方面都吃紧,更别谈支付孩子或老人每年的保费了。

所以,自己先有了保障,才能更好地保护孩子和父母。

【大人】

对于成年人,尤其是家庭经济支柱来说,比较完善的保险配置是:

百万医疗险+意外险+重疾险+定期寿险。

【小孩】

对于孩子来说,比较完善的保险配置是:

百万医疗险+意外险+重疾险。

其中百万医疗险和意外险和成人的差别不大,重点是重疾险的选择。

最好购买专为孩子定制的少儿重疾险,保障更有针对性。

【老人】

受年龄和身体健康状况影响,老人想买到合适的保险并不容易。

04

05

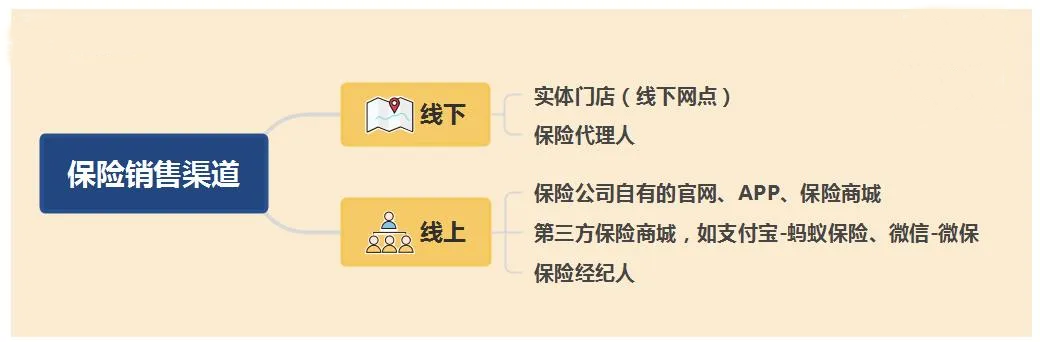

大家在选择时,按照自己的需求来就行~

06

靠谱,因为网络只是一种销售渠道:

就像你买华为P50,无论是在官网买还是在直营店买,那都是华为P50。

保险也是一样,渠道虽然不同,但产品的保障内容和价格并不会改变。

每款保险产品银保监会都有备案,不会买到假的。

而且买保险,我们最终是和保险公司签订合同,赔付也由保险公司进行。

想要查询保单,保险公司官网、官微、客服等到处都行,尽管放心~

小声哔哔几句:

其实线上买保险,比线下方便多了。

购买前,轻松货比三家;理赔时,线上递交资料。

07

如此一来,保障是全了保额也高了,但经济负担就大了。

咱买保险,是为了能在意外发生时有效转移风险,而非增加负担。

正所谓,有多少钱办多大事。

买保险,我的建议是:按需配置、足额保障。

根据标准普尔理财法则,用于保命的钱应不超过家庭年收入的8%-15%。

比如三口之家,年收入为20万元,那么买人身险最好在1.6万~3万元。

这样才能达到双赢局面,日常生活不受影响,当风险发生时也能完美转移。

当然,这只是一个大致建议,并不是强制的,因为每个家庭的实际情况都不一样。

比如家庭有贷款和无贷款,养育一孩还是二孩,定居在一线城市还是非一线城市,工作收入来源等因素,都会决定保险支出占据多少才合理。

08

反复纠结:怎么买?买多少?哪款产品好?在哪买?

其实大家不用如此纠结,因为保险配置它不是一步到位的。

最重要的是针对目前的需求尽快把保障落实,未来有其他需求再补充。

09

纠纷是怎么产生的?

我看了2021年的理赔纠纷案例,发现有90%的拒赔原因都是这个。

我和大家强调过很多遍,

如实告知很重要,切忌隐瞒病史!

进行健康告知时一定要做到:有问必答,不问不答。

不要以为自己能瞒得过保险公司,他们有一万个方法查询你的病史。

所以,千万不要存在侥幸心理哦。

最后,还想澄清一点。

有人说在网上买保险更容易产生理赔的纠纷的,我只想说,你省省吧。

保险公司的产品都是全国通赔的,跟在哪买没有任何关系。

也不存在说大小公司理赔标准不一样,都是严格按照条款来赔。

只要如实告知了,条款规定该赔的,一分也不会少。

10

说了这么多,相信大家对保险已经有了全面的认知。

这篇文章里的问题,是平时大家问我问得最多的,现在全部汇总答疑了。

干货满满,建议收藏,也可以转发给身边亲友一起学习。

最后,祝大家都能买到心仪的保险。

有任何保险相关的疑惑,欢迎联系我进行1对1保险规划。