微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

在大多数国人的心目中,

银行,代表着安全、稳定、有钱。

无论是资金运行还是监管,都比国外银行强太多。

但是很震惊朋友们,

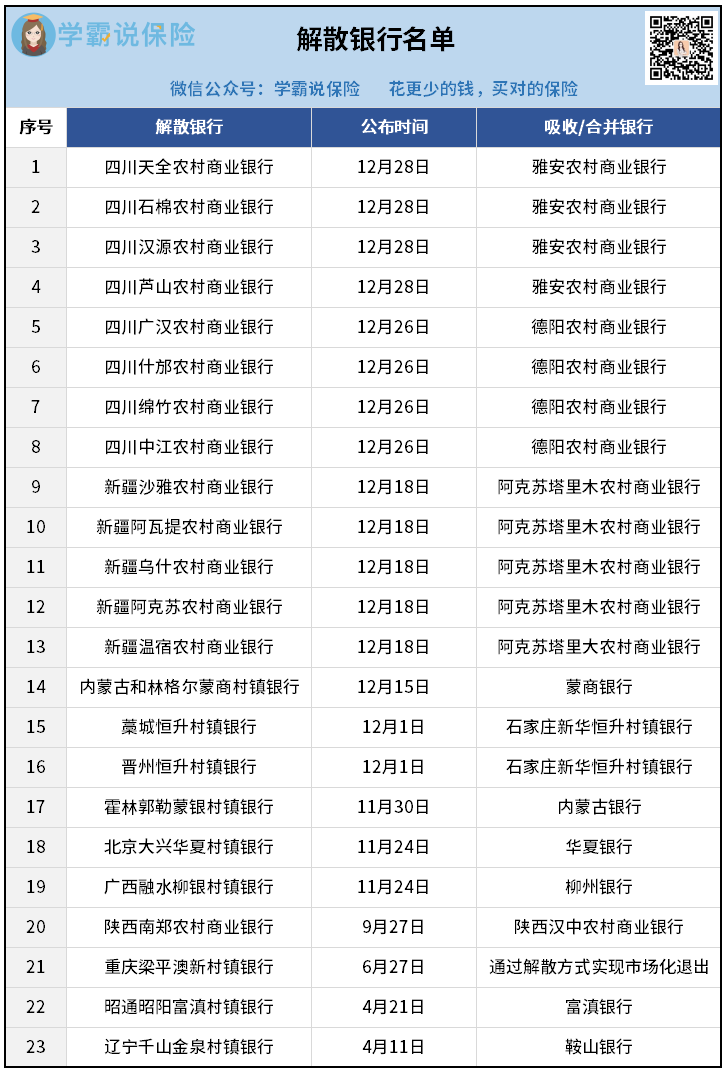

过去的2023年,我国有23家银行解散。

仅是四川省,在去年12月就解散了10家银行。

一时之间,很多读者朋友就恐慌了。

怎么会有这么多银行解散?

钱存进去还有保障吗?安不安全?

这些问题,今天咱们展开唠唠。

01

银行也靠不住?

我去官网上扒了详细信息,解散银行如下:

你没看错,都是地方性的村镇银行、农商行。

为啥会解散?主要两个原因:

① 利息过高

之前科普过,银行主要靠「低存高贷」赚钱。

小银行为了抢业务,往往会给出高息,

但贷款的人又少,很难实现收支平衡。

② 经营风险

村镇银行的准入门槛,比大行低太多。

因此公司管理混乱,风控系统薄弱是通病。

为了保护老百姓的权益,国家鼓励银行改革化险,

所以去年,才有这么多地方性的村镇银行解散。

那这些银行解散,储户的钱还安全吗?

答案是肯定的。

上述23家银行,有22家被其他银行合并/吸收,

这意味着,它们遗留下来的业务将由新银行接管。

1家宣布退出市场的,也将存贷业务清零了。

并没有造成实质性损失。

不过早些年几家大行的破产,就很惨了。

像包商银行,曾经的全国30强,总资产规模5500亿,

巅峰时期,旗下的储户有473万+,结果却一朝破产...

最后还是由「存款保险」来赔,按规定每个储户最多赔50万。

你看看,银行也得靠保险来兜底。

02

靠谱的挪储神器

小银行风险高,问题频出;

大银行,也无可避免存在破产可能。

作为普通人,钱袋子怎么才能守得住?

3个办法,保证本金安全:

① 单家银行封顶50万存款,有国家兜底

② 国债,政府背书,100%刚性兑付

③ 储蓄险

前两个大家都很熟,只是可惜收益太低。

像5年期银行定存利率,现在只剩2%。

而第三个,是我今天要说的重点。

储蓄险,包括增额寿、年金险。核心三大优势:

① 安全无风险,国家兜底

② 复利增值,利滚利

③ 锁定利率,对冲通胀

安全性的问题我之前分析过,简单一句话,

就算保司不幸倒闭,保险保障基金和国家监管机构,

也会确保我们的保单利益,不受损失。

至于收益,我直接讲真实客户案例。

1)40万保本,65岁分红收益110万+

首先是增额终身寿。

客户老夏今年34岁了,他家有几笔到期的定存。

由于股市不稳定,加上看不上银行日渐走低的收益,

和妻子商议后,他决定拿这笔钱来买增额寿。

老夏希望,在能保证本金安全的情况,博取高收益。

而我匹配的产品,是一生中意(分红型):

保底收益写进合同,不受利率下行影响,100%刚兑。

40万的本金,后期现价跑到了166万+,已经稳赚不亏。

分红收益,按照演示,在老夏57岁时实现翻倍,

此时IRR=3.44%,折合单利为4.94%,比存银行强太多。

越往后复利效果越明显,保单大后期分红收益突破343万+。

特别提醒,一生中意已明确告知将于2月29号停止承保。

如果你也想测算实际收益,或是需要对比、分析产品,最好找专家老师详细咨询。

当然,这里要说明一点:

一生中意的实际分红,并非确定。

具体能多分多少,得看背后承保公司的实力。

包括过往分红实现率、投资收益水平、风险评级和股东实力。

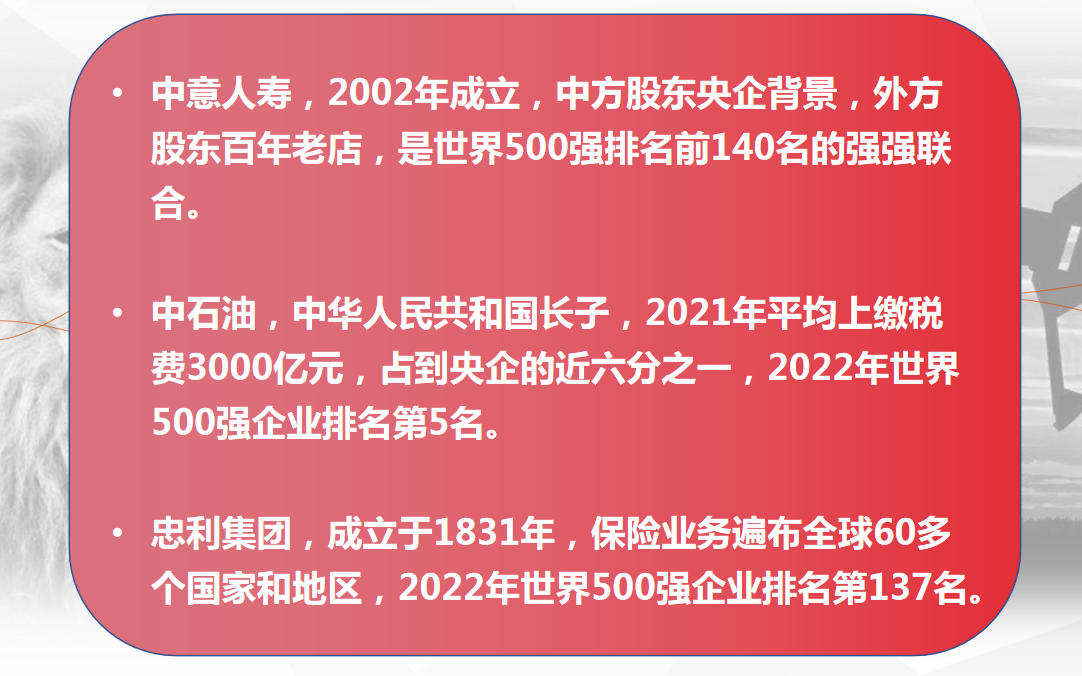

一生中意,由中意人寿承保,背后两大股东:

投资的都是国家级项目,如一带一路、西气东输、京沪高铁等。

中意人寿历年来投资收益率稳定在5%+,近3年在5.5%左右:

所以它家产品历年来的分红实现率,全都在100%及以上,

最高的是2017年的一款老产品,分红实现率达到了247%。

因此对于分红这块,完全可以期待。

有保底,确保本金无风险,同时还能小赚;

有分红,能博一个复利超过3.5%的收益。

一生中意是相当不错的选择。

2)IRR3.6%,固定年金领取+高现价可减保

再就是养老年金险。

26岁的新晋宝妈洛洛,想给自己补充养老金。

她希望保单领取高的同时,还能满足突发的资金需求。

我匹配的产品,是福满满3号(保证领取版):

现在资产荒的大环境下,

保守一点存银行、买储蓄险,已经能跑赢大部分人。

尤其是储蓄险,在利率走低的银行存款面前,更显优势。

无论你是求稳、博高收益,都有对应的好产品能买。

只是可惜,这些高收益储蓄险的留存时间不多了,

报行合一即将落实,它们也将全部退市。

大势不可违,大家且买且珍惜吧。