微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

近期理财险的“优化”速度,令人无语。

最极端的,刚上线几点就停掉了...

就像1月24号,弘康人寿突然就发通知,

旗下的几款产品限额了,卖完就没。

要了解产品调整背后的原因,免不了要说一下保险公司是怎么赚钱的。

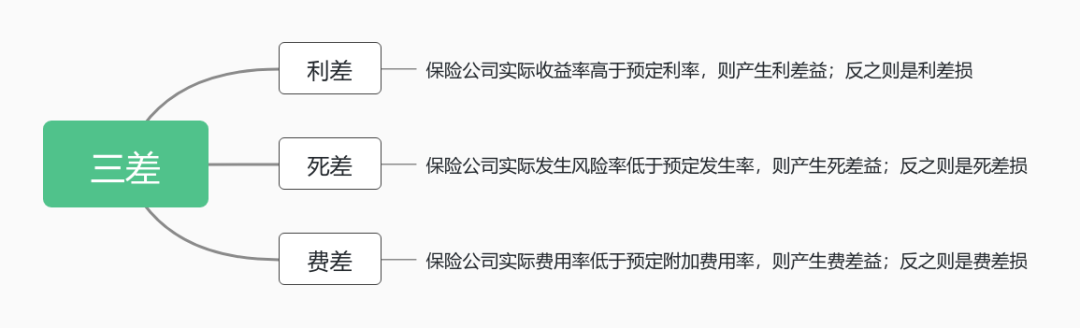

保险公司盈利主要来源于“三差”——利差、死差和费差:

以利差为例子:

保险公司收了用户的保费,一般要在几年或者几十年后才会进行理赔或给付保单利益,

所以他们通常收了钱,会先拿去投资增值。

目前预定利率是3%,如果投资收益为5%,

那么多出来的部分就是他们的利润,反之则算是亏损。

之所以储蓄险频繁调整,主要也是因为保司盈利空间在“缩水”。

1、大环境利率下行,投资收益降低

我们都知道,保险公司拿我们的钱去进行投资,

项目大头都是偏向稳健类型,比如债券、银行存款等等。

而这几年,大环境都不是很友好,利率一降再降,

单2023年,银行存款利率就已经是五连降,跌到1字头。

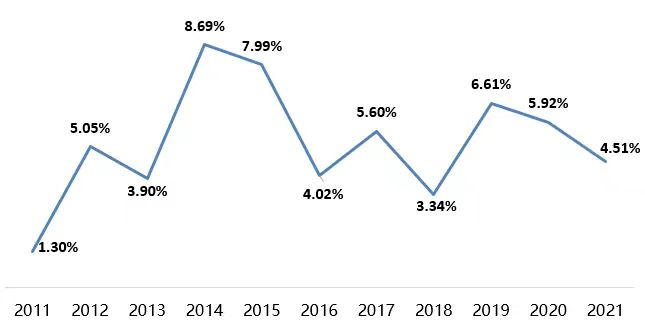

有数据显示,近十年,我国保险行业的平均投资收益率不过5%。

我之前也统计过77家寿险公司近3年的投资收益率,综合收益率平均数就4.3%左右。

虽然保险公司也会涉及部分股票基金等权益类投资,有机会博取较高收益,

但这两年大盘都比较疲软,整体表现也不尽如人意。

现阶段,保险公司想要通过投资来赚【利差】,将会越来越难,

不管是阶段性还是持续性现象,监管从行业良性健康发展出发,先调整高收益的产品总是没错的。

毕竟储蓄险一旦投保成功,现价都是写入合同,

不管产品后续是否停止投保、大环境怎么变化,利率都是锁定终身的。

太过激进,就容易出现90年代事件,

至今仍有不少头部保司,在为当年推出8%收益的产品在买单。

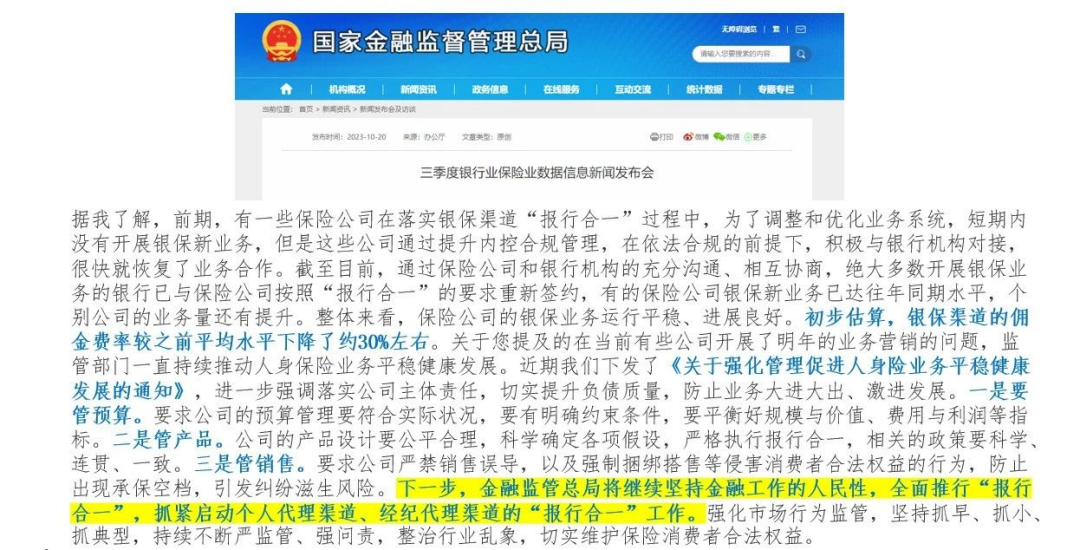

2、报行合一政策落地,运营成本增加

除了投资难以外,保险公司的经营成本即费差也要提高了:

前两个月,监管在多个场合明确表示,要求在保险行业中全面推行“报行合一”,

即保险公司给监管部门报送产品审批或备案材料中所使用的产品定价假设,要与保险公司在实际经营过程当中的行为情况保持一致。

通俗来说,就是不能说一套,做一套。

举个例子:

某产品假设收1000元保费,报备给监管部门,需要花50元的成本,

剩下的950元就可以给用户进行累积投资收益。

但为了抢占市场等方面原因,实际上却支付80元或者是更高的销售费用。

多出来这部分钱,往往是要保司自掏腰包的,以前投资收益高,可能问题还不大。

但我们前面也提到,现在保司投资收益也比较艰难,这点钱属于变相增加成本了。

所以,监管为了防止这部分风险,“报行合一”势在必行。

一旦全面落地,保司为了不亏损,像增额终身寿险、年金险等产品,

要么,维持现有保费不变,但产品收益得降一降;

要么,维持原有收益不变,但保费得往上加一加。

不管是哪种选择,现在正在热卖的高收益产品,

显然都不符合需求,所以调整也势在必行。

3、《2024新版生命表》落地,人更长寿,死差赔付成本增加

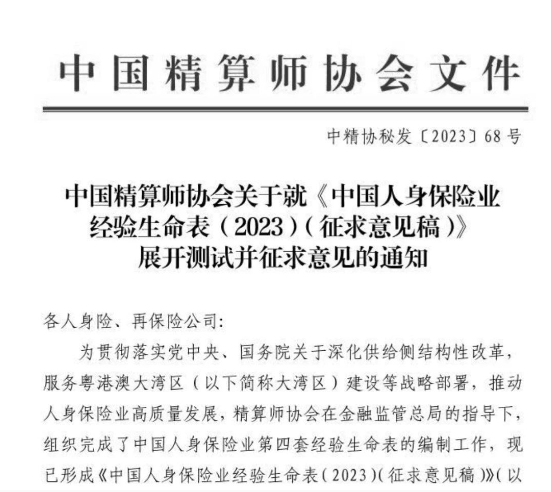

报行合一之后,前段时间中国精算师协会又向各家险企下发《中国人身保险业经验生命表(2023)(征求意见稿)》(以下简称“生命表2023”):

简单来说根据这张表,我们可以知道不同年龄段的死亡人数、死亡率以及预期寿命等。

保司也会根据这表来做责任准备金评估、现金价值计算以及产品定价等。

这次更新最重要的变化之一,就是人的预期寿命更长了。

而长寿,影响最大的产品,就是养老年金险。

养老年金险本质上是用来转移长寿风险的,年轻时投保,

退休后每年定期领取,直到终身,是一笔源源不断的现金流。

人均寿命越高,意味着买了养老年金险的人,

未来的领取时间更长,保险公司每年需要支出更多的生存金。

所以,对保险公司来说,按旧生命表定价的高收益储蓄险,

很难有“死差”收益,甚至有可能带来亏损,调整才更符合自身利益。

最后哔哔几句。

一款款高收益理财险出现,前提是得保险公司赚得到钱。

当三差都比较难赚钱的时候,降低产品收益也就在所难免了。

毕竟一旦投保成功,就锁定了长期收益,保司的压力也非常大。

所以最近高收益产品的调整,更多的是行业良性健康发展的需要。

如果你有资金规划,真的别错过这一波哦~