微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

现在,摇身一变成了香饽饽。

意料之中,毕竟它的分红收益很吸引。

尤其分红型增额寿,2.3%左右保底+1.4%左右分红。

这不比2.9%收益的传统增额寿香太多?

不过我也发现,你们心动归心动,却不敢下手。

理解,还是对“不确定分红”有顾虑。

不慌,今天我就来好好剖析它。

01

分红险,重点落在“分红”二字。

保司会将可分配的盈余,按一定比例分配给消费者。

简单来讲,分红险收益由两部分叠加:

① 保证收益,白纸黑字写进合同,保司一定给。

② 分红收益,保司根据情况配发红利,浮动不确定。

下有保底,保证不亏本;上有分红,博取高收益。

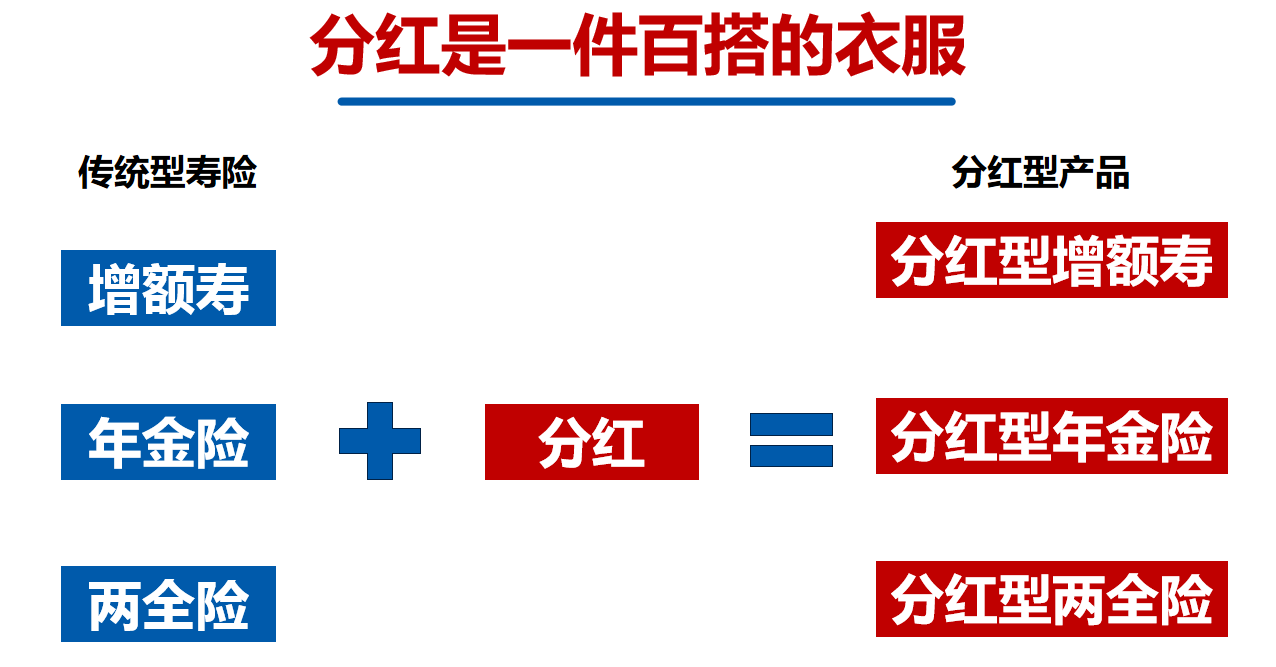

另外,分红险大多作为附加险存在,常见的:

比如分红型增额寿,就是既有保障,又能获取收益。

02

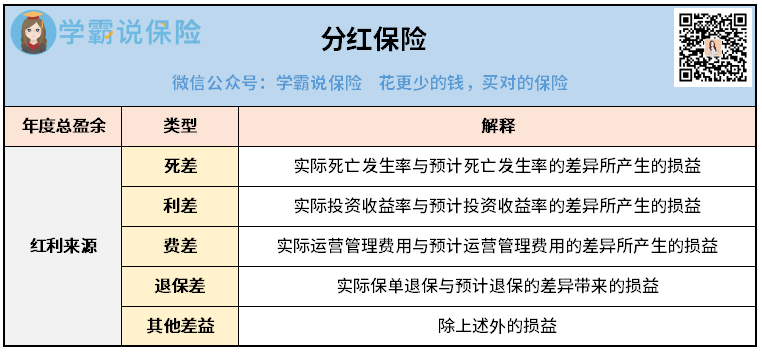

一、分红从哪来?

想解除对“分红不确定”的顾虑,第一步,弄清楚分红从何而来。

分红,分的是保司该分红险业务的“可分配盈余”。

而“可分配盈余”,主要源于这5差:

尤其是利差,最大头,直接和保司投资收益率挂钩。

5差之和>0,就代表有红利可分。

并且,按监管规定,分配比例至少为70%,保证了消费者的权益。

二、分红怎么分?

两种分配方式:现金分红、保额分红。

现金分红,单利概念。

可以理解为:鸡生蛋,蛋给你,不断循环往复。

它的优势在于灵活,分红可随时取用。

保额分红,复利概念。

可以理解为:鸡生蛋,蛋变鸡,鸡又生蛋...期满一次性给你。

分红每年叠加到保额、现价上,中长期收益要更高。

本质上,两种分红方式没有优劣之分。

但我个人会更偏向“保额分红”,下文带产品展开给你们分析。

三、分红会是0吗?

emm,理论上是可以,但概率极低。

因为分红险,有一套特殊的“平滑机制”,类似于三峡大坝调控水位。

今年赚得多,没分出去的,就存起来;

明年赚得少,拿出来补充,维持分红稳定。

其实对于分红,我还是很有信心。

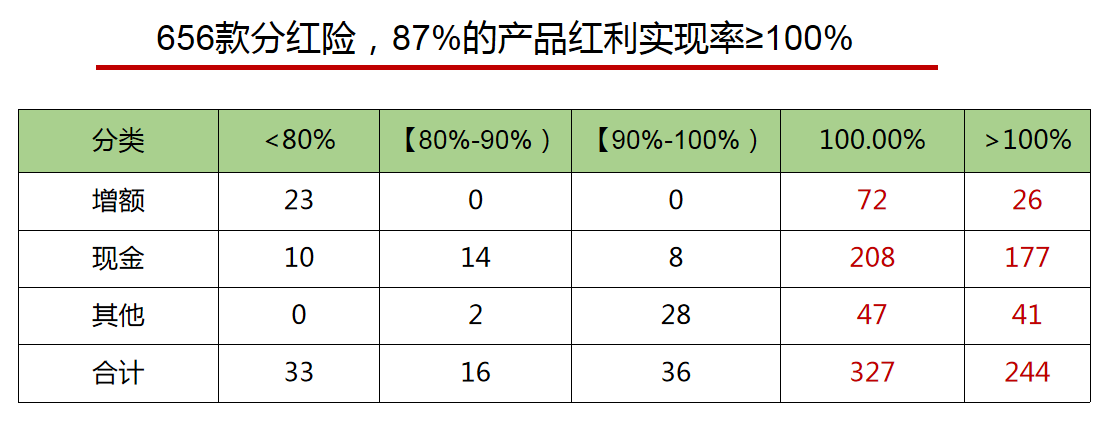

前段时间,行业首次披露分红险的“红利实现率”,

650余款产品,87%的红利实现率≥100%:

这数据,很能说明实力。

四、分红实现率是啥?

上面的图你们可能有点懵,我解释下。

分红实现率=(实际派发金额/建议书演示的预期金额)%

假设,某建议书演示的预期金额为10万元,若最终:

分红12万,则分红实现率为120%;分红8万,则分红实现率为80%。

可以理解吧。

分红实现率,可以帮我们筛选出好产品。

过往数据越亮眼,证明保司的综合实力越强。

五、分红险怎么挑?

看完上述分析,其实优质分红险的标准已经出来了。

① 产品收益可观

包括保底收益、预期收益、回本期。

保底收益(按2.5%预定利率演示),好的产品能去到2.3%左右;

分红收益,按监管规定,现在最高按4.5%的利率演示。

如果达成100%实现率,则浮动收益为70%(4.5%-2.5%)=1.4%,

最终收益:2.3%+1.4%=3.7%

② 保险公司投资能力强

分红险,很考验保司的投资能力。

产品想好,背后保司得会投资、懂投资。

这部分核心要看的,就是保司历年来的投资收益率,

可以去翻看下企业年报,相关内容会定期公布。

还有股东构成、投资项目、资产管理能力这些,都可以看看。

③ 产品过往分红实现率高

这个上面也有说到,教教大家怎么查。

以中意人寿为例,公开信息披露→专项信息→红利实现率:

自今年7月1日起,按规定所有保司都得披露这项信息。

所以投保前,咱们就可以上官网去查一下。

03

依照上述标准,我筛选出一款优质分红险:

中意人寿——一生中意(分红型)。

先看收益,以30岁男性,年交10万为例:

回本速度较快,且过后现价开始猛涨。

保底收益,后期稳定在2.3%左右;

加上浮动收益,IRR高达3.56%左右,很高。

并且,这款产品还有两个优势:

A、保额分红,收益复利滚存。

B、可减保支取收益,每年最多可减20%基本保额。

这就是分红型增额寿的独特魅力所在。

再看保司,一生中意由中意人寿承保。

02年成立,注册资本19亿人民币,目前增至37亿。

这家保司,背后有两大世界500强大股东加持——

中国石油天然气集团公司、意大利忠利保险有限公司。

持有我国多个大型项目,如西气东送等,

它的可投资规模、盈利能力毋庸置疑。

最后,分红实现率。

我去翻了,过往3年它家产品分红实现率普遍在100%及以上。

综合看下来,一生中意确实不错。

如果是想配置分红险,可以优先考虑它。

04

分红险,两大优势:能锁定终身利率、有保底+分红收益。

不管未来利率如何下行,投资如何爆雷,它都不会受影响。

加之监管严苛,以后的分红险也会越来越公开透明。

所以还是那句话,要有信心;同时,选对产品。