微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

大家好,我是你们的清华姐姐,“学霸说保险”创始人秋阳~

其实增额终身寿的魅力,远远不止3.5%的复利。

它的这6大功能,绝对能对你有所助益!

01

增额终身寿是个啥?

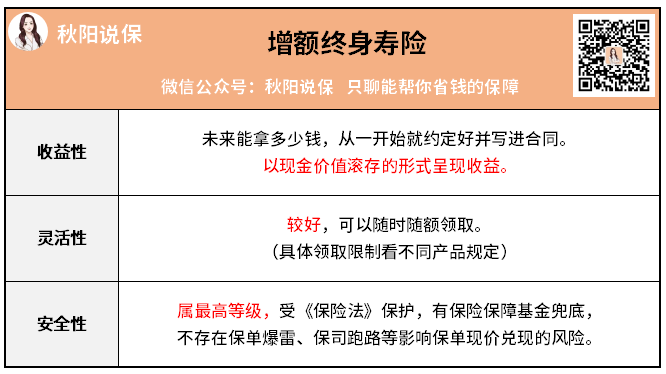

逐字拆解,增额终身寿就是“保障期终身+保额会增长”的寿险。

首先,它具有寿险的基本保障功能,保身故/全残。

其次,它具有理财功能,现金价值不断复利增长。

从2015年问世,到2019年底展露头角,增额终身寿一步步爆火。

02

6大独有功能揭秘

【一、复利3.5%的活期存款】

拆开两部分来讲:复利3.5%、活期存款。

先说复利3.5%。

国债、大额存单等理财的年化利率是单利,这个大家都知道吧。

但增额终身寿不同,它锁定的是复利。

买股票基金,谁敢拍胸脯说明天是涨是跌?但增额终身寿可以。

从保单生效起,往后20年、30年、40年的收益完全确定。

这稳定性,哪个金融工具可以做到?

再来说活期存款。

增额终身寿之所以灵活,靠的就是它的减保功能。

通过支取保单现金价值,满足我们子女教育/婚嫁、自己养老等需求。

虽说新规过后增额终身寿的减保限制比以前严,但宽松的还是有。

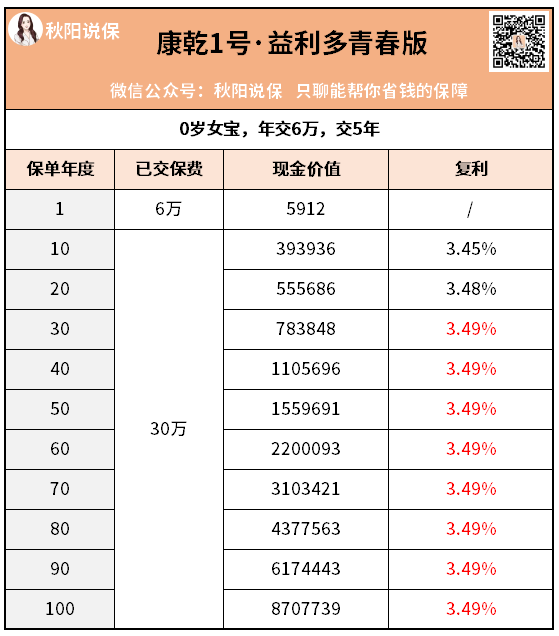

比如国联人寿的康乾1号·益利多(青春版),可以在线操作,减保没有保额、次数等要求,只要减保后保费不低于2000元即可。

结合高收益+灵活支取,增额终身寿不就是顶配版的“余额宝”~

【二、避免离婚财产分割】

年轻人不愿意结婚,一则是压力大,二则是现在的人太有心眼。

遇到人渣、离婚争财产争得头破血流的例子,实在不少。

上周闺蜜问我:将来我女儿要是碰到渣男,离婚怎么才能保住她的钱?

不得不说,当妈了就是深谋远虑,已经开始想几十年后的事情了。

但我还是认真给了建议,买增额终身寿。

夫妻关系中,财产一般就分3种:婚前个人财产、夫妻共同财产、婚内个人财产。

想保住自己的钱,就得将财产尽量地转化成自己的个人财产。

增额终身寿是怎么做到这一点的呢?

第一,没结婚的朋友,可以买增额终身寿以保护自己的婚前财产。

只要在领证前完成缴费,那么这份保单就属于你的个人财产。

第二,让父母给我们投保,又或者让父母给我们的孩子投保。

这样即使我们婚变,这份保单也不会受离婚财产分割约束。

我看某书上很多广东、福建的姐妹,就是买增额终身寿给女儿作嫁妆。

不得不夸,太机智了。

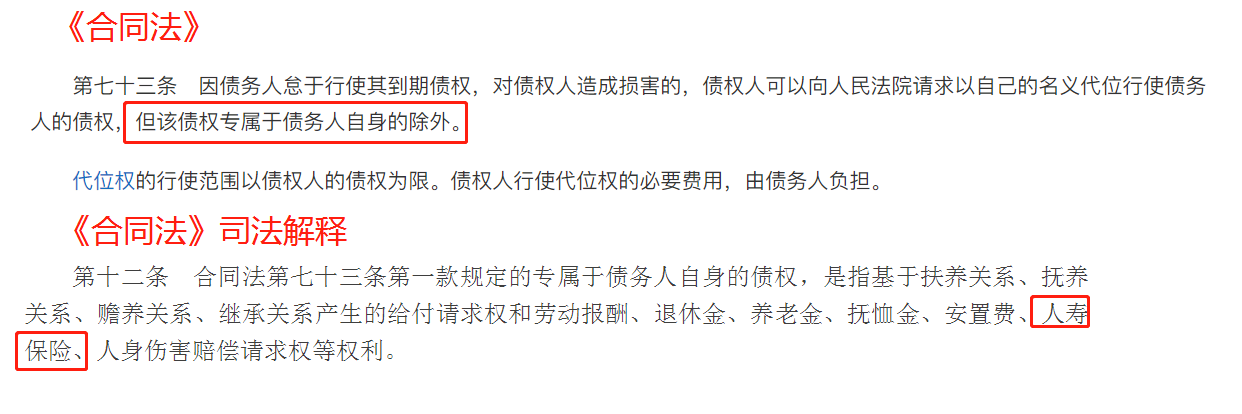

【三、充当债务相对隔离工具】

这个和我上面说到的避免离婚财产分割很相似,直接上法律条款:

举个例子。

老刘自己有家小公司,但最近生意不太好。

为防止因破产等情况导致债务清算,老刘可以让父亲给自己的儿子投保。

也就是老刘的父亲为投保人,老刘的儿子为被保险人。

通过这种合法途径,一定程度上能隔离自己作为父母的债务危机。

【四、保单贷款,满足资金融通】

这项功能,增额终身寿是明确写进条款的。

简单来说,就是拿着保单向保司借钱,形式上和车贷、房贷差不多。

当我们资金紧张时,可以使用保单贷款功能,最高贷出当时保单现价的80%,贷款期不超过6个月。

① 办理简单、不上征信

相比银行贷款,保单贷款手续简单、审核宽松、不上征信。

在保司官微、官网自主申请即可,一般1-3个工作日就会放款。

② 能一直借,本金不用还

保单贷款,6个月为一个还款周期。

还款期到,我们可以还清本金和利息;也可以只还清利息,本金继续借,只要本金+利息不超过保单现价就行。

③ 轻松实现攻守兼备式理财

守,自然指的是拥有这份高收益的增额终身寿保单。

攻,则指利用保单贷款去购买更高收益的产品,以赚取差价。

这么一分析,有没有觉得保单贷款很牛~?

【五、一定程度上,代替重疾险】

现在的人身体多少有点小毛病,在医生眼里可能没事,但在保司这问题就大了。尤其是买重疾险、医疗险,极有可能会被拒保。

这个时候,就可以考虑入手增额终身寿。如果不幸生病需要治疗费,可以减保解决燃眉之急。

所以在一定程度上,增额终身寿是可以代替重疾险的,尤其是对非标体人群而言。

【六、财富定向传承,免征遗产税】

先说明,我国目前还没有普遍开征遗产税,但不排除将来有,所以大家可以先了解。

每个国家的遗产税率不同,比如韩国是50%,英国是40%。

遗产税的金额,虽是以生前名下的资产来算,但却是真金白银的交。

比如王阿姨有套豪宅,价值192亿韩元,遗产税就高达100亿韩元!

如何合理避税?

增额终身寿是个不错的选择,只需在受益人上动点心思就行。

因为保险法规定:保单在有指定受益人情况下,可以不被视作遗产。

还是王阿姨,自己做投保人和被保人,受益人指定女儿。

待王阿姨百年后,女儿就可以去保司申请理赔了。

相比存款、房产,保单的传承更私密、更有指定性,还能合理避税。

03

秋阳有话说

利率下行、疫情反复,当前经济形势不容乐观。

安全感,已然成为了2022年最匮乏的东西。

增额终身寿作为理财险,拥有和大额存单、国债一样的安全性。

再加上它有着其他金融工具没有的功能属性,确实是理财的不二之选。