微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

近年来,春节集五福热度居高不下。

许多人都期望能扫出一张“万能福”,可以完美解决缺任何一福的困境。

而在保险界,也有一种被监管喊停多年的“万能险”。

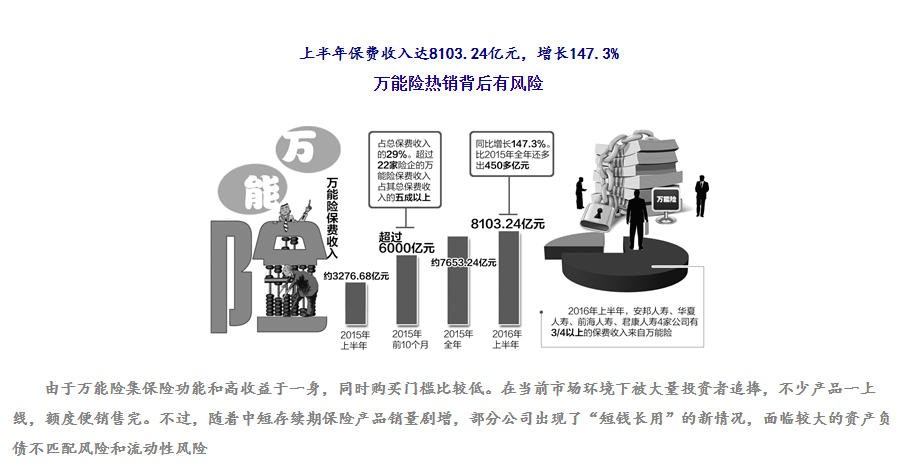

据2015年保费收入统计,当年万能险保费收入约7600亿元,约占中国总保费收入的三成。

买的人这么多,想必它应该跟万能福一样,很万能吧?

事实却不然。

许多人都不知情,万能险其实是位“洋人”。

它的原名叫做:Universal Insurance。

Universal,在有道翻译中,形容词性的翻译有7个,其中最接近万能险本身设计理念的翻译应该是“通用的”。

但有趣的是,到了中国,它的译名进化成了“万能的”。

就像草莓成了士多啤梨,樱桃成了车厘子,通用译为万能,保留词意的同时,迷惑性却大大提升。

可惜的是,江山易改本性难移。

这份被宣传为能包赔百病的万能险,本质就是一份理财型保险。

以终身险为载体,附加理财账户,每年扣除一定保障成本的同时,还按一定利率进行复利滚存。

好像跟现在大火的增额终身寿有点像?

老实说,单论锁定利率复利滚存的话,万能险算是增额终身寿的老大哥了。

不过,比较局限的是,万能险锁定的一般只有1.5~3%左右的保底利率。

但却需要按照年龄增长,每年重新计算保障成本,并且在理财账户中扣除相应的数额。

注意,每年都重新计算保障成本。

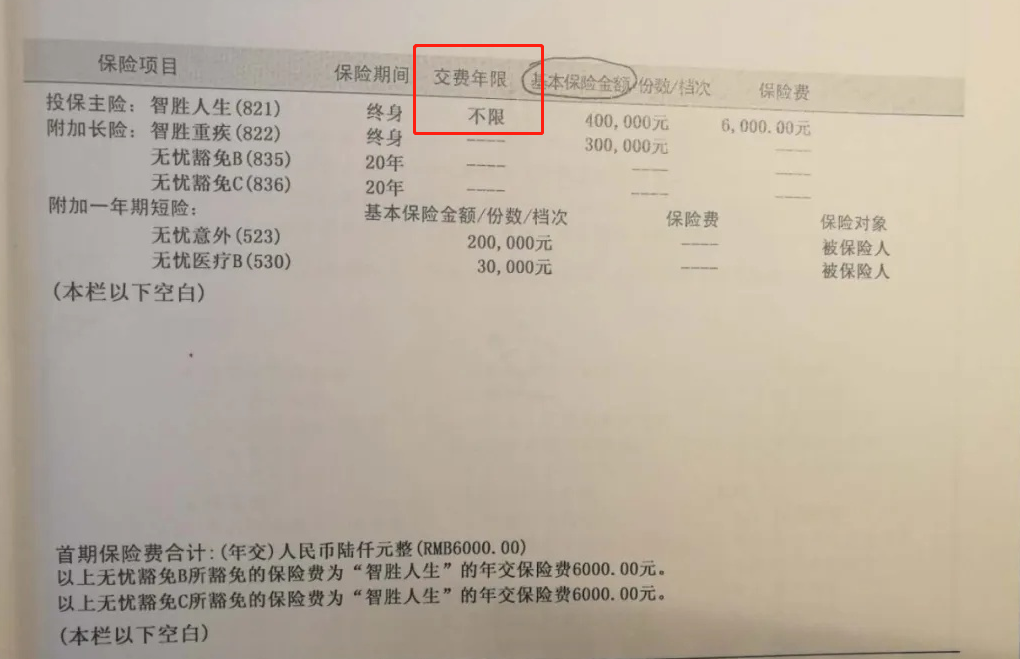

基本上,万能险保单首页都会在缴费年限写上“不限”。

目的是为了日后随着年龄不断增长,保障成本也不断增高,当有一天理财账户里的钱已经不足以抵扣保障成本时,可以随时再交新保费进去填补这个漏洞。

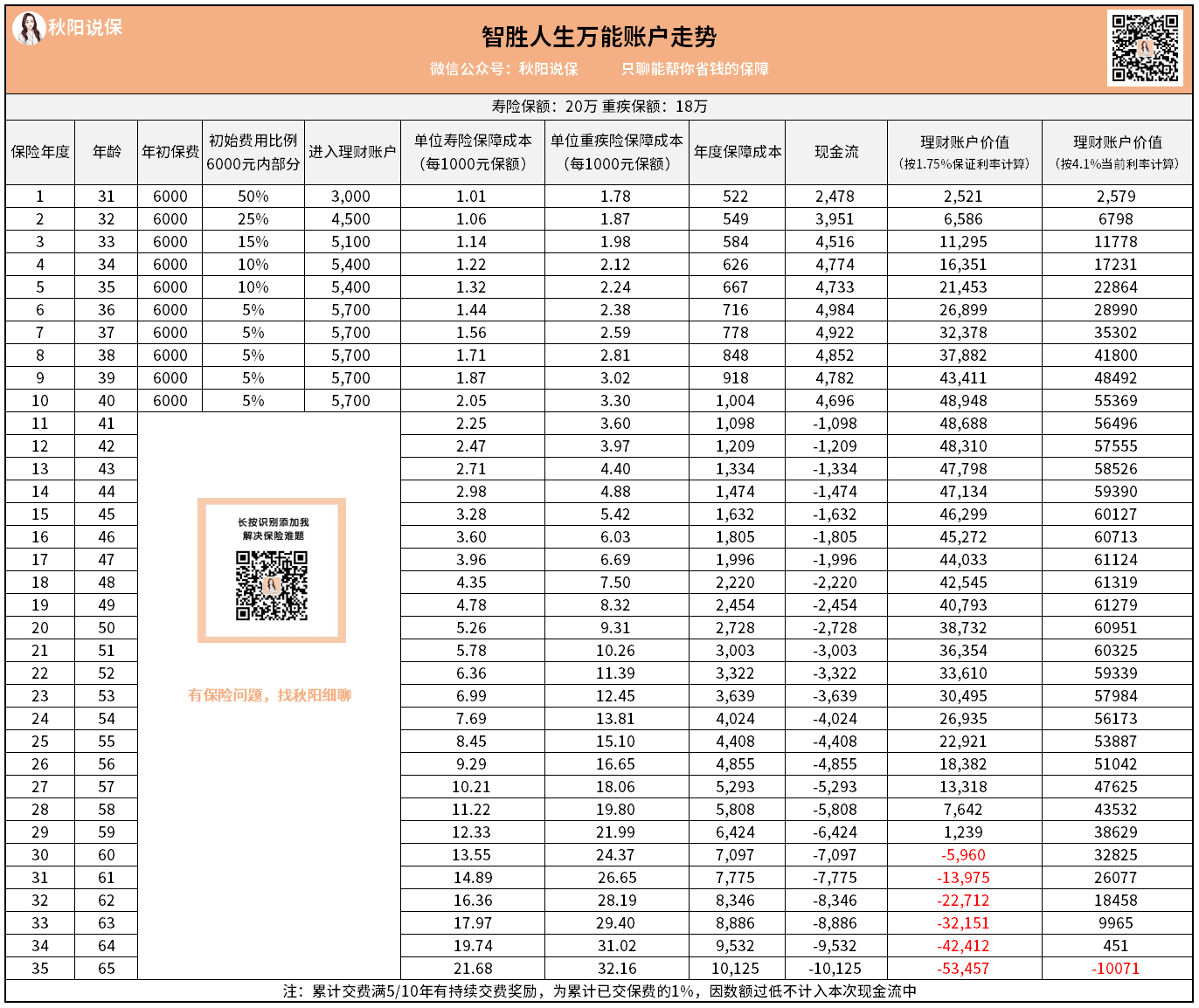

像我一位师兄,2015年他过完30岁生日,母上就给他买了一份智胜人生万能险。

希望他“智胜人生”的同时,这份“万能”保险也能帮他抵御一切困难。

主险寿险保额20万,附加重疾险保额18万。

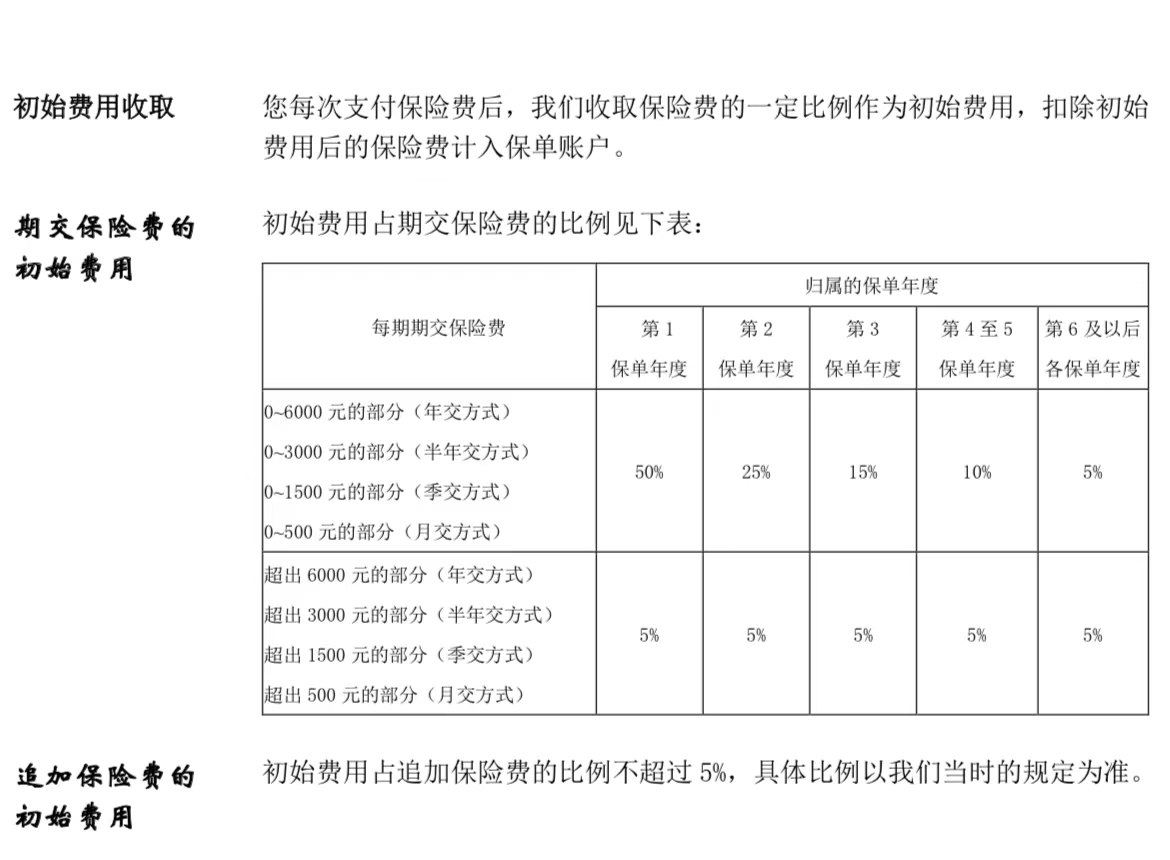

每年6000元的保费,会先按照初始费用比例扣除。

比如第一年就是6000*(1-50%),剩余的3000元会进入理财账户中。

之后便需要扣除当年年龄对应的保障成本,以及按照一定利率进行增值。

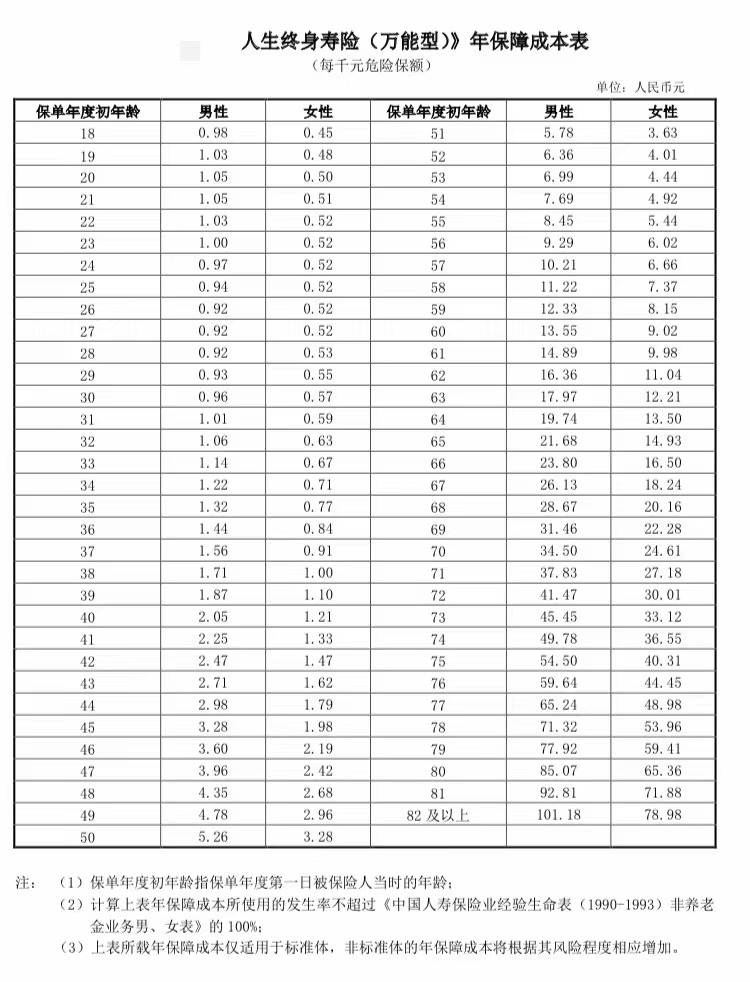

先说扣除部分,一般以每千元保额为一单位计算,比如31岁那年,20万寿险保额对应保障成本为20万/1000*1.01为202元。

同理,重疾险保障成本也如此计算,18万/1000*1.78为320元。

所以31岁这年,年度保障成本为522元。

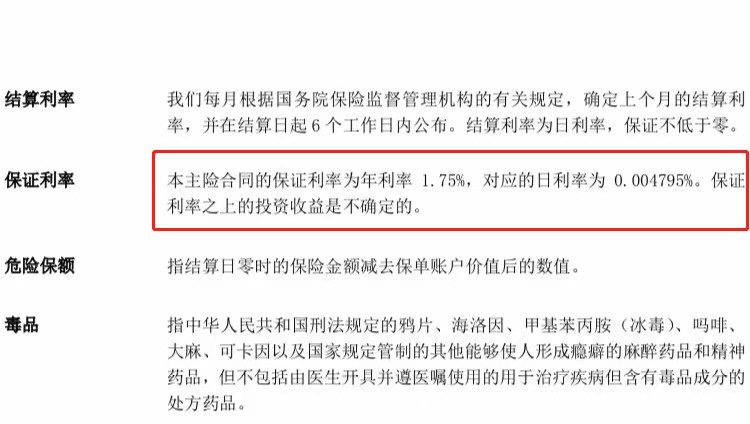

而增值部分,一般合同条款中会明确写出保底利率,如该份智胜人生为1.75%。

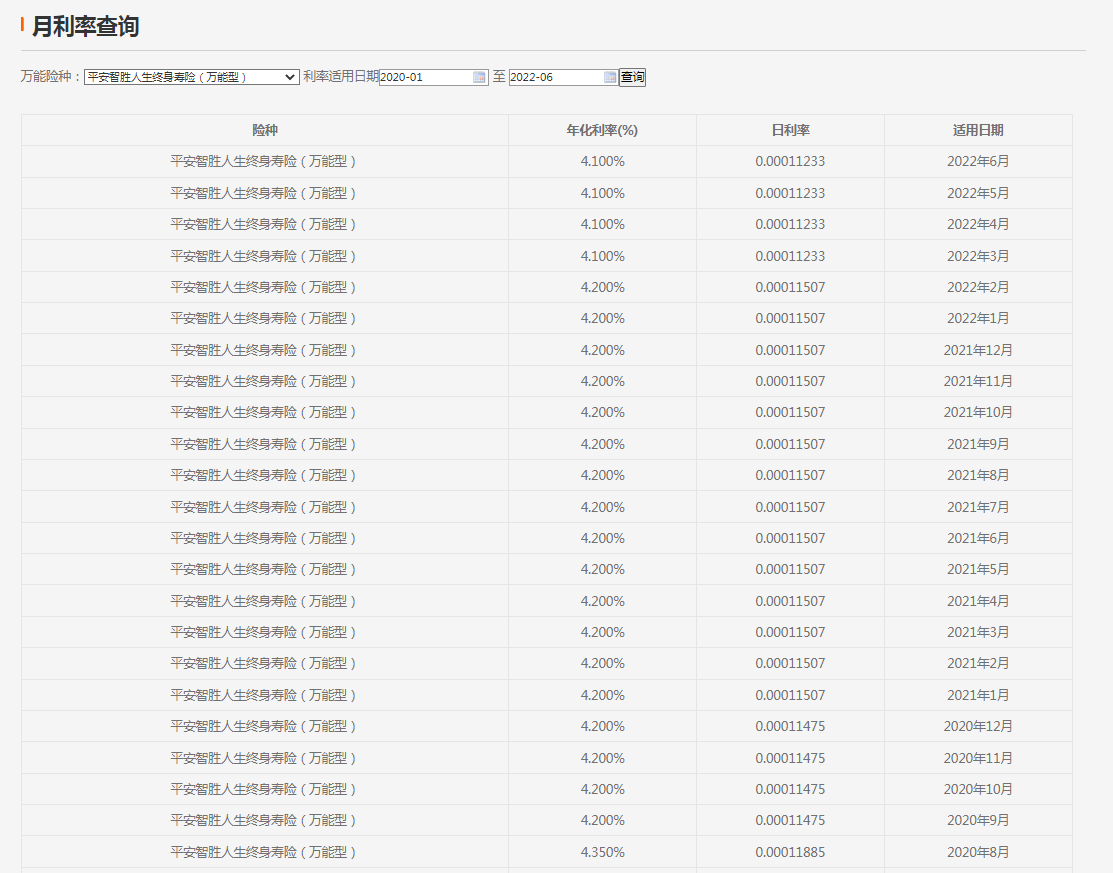

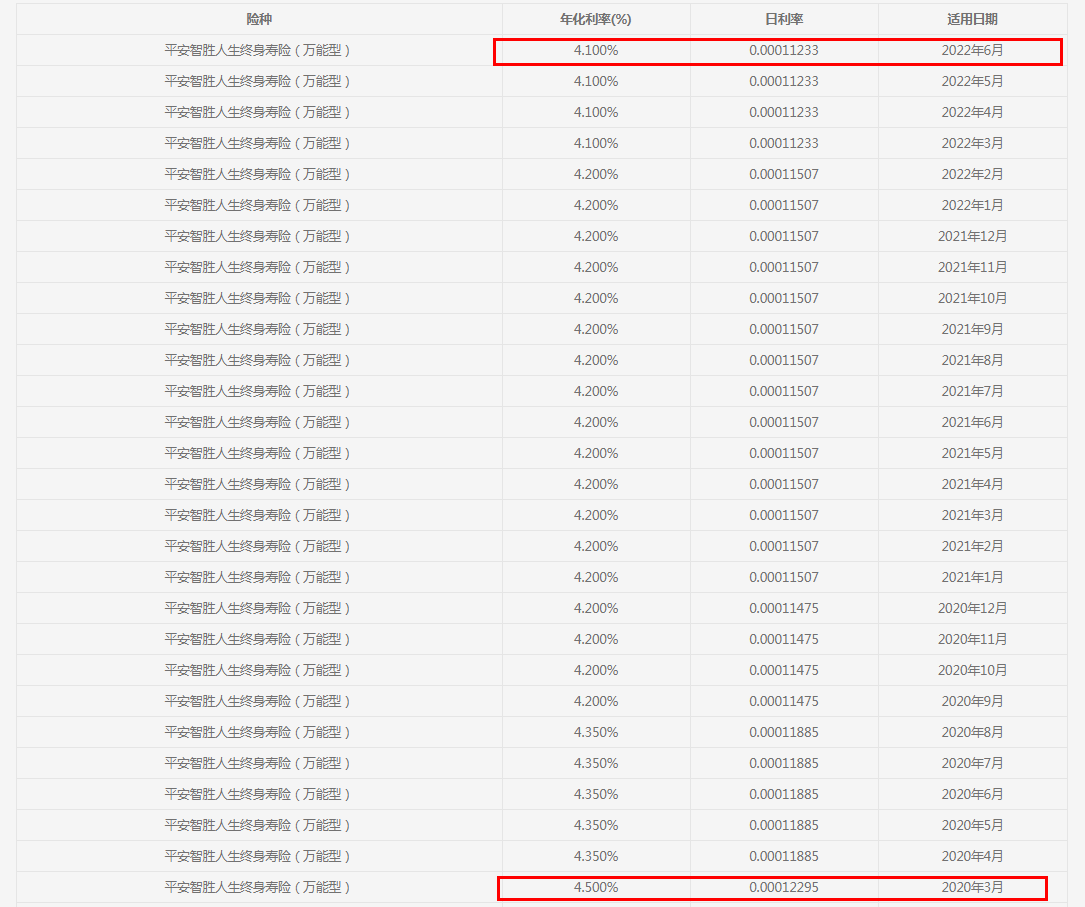

保底利率以上为不确定利率,目前官网中可查询到智胜人生利率为4.1%,不过有持续走低的趋势。

所以可以计算出现金流在理财账户中的变化:

按照1.75%利率,先扣成本再增值计算:(3000-522)*1.0175=2521元;

按照1.75%利率,先增值再扣成本计算:3000*1.0175-522=2531元。

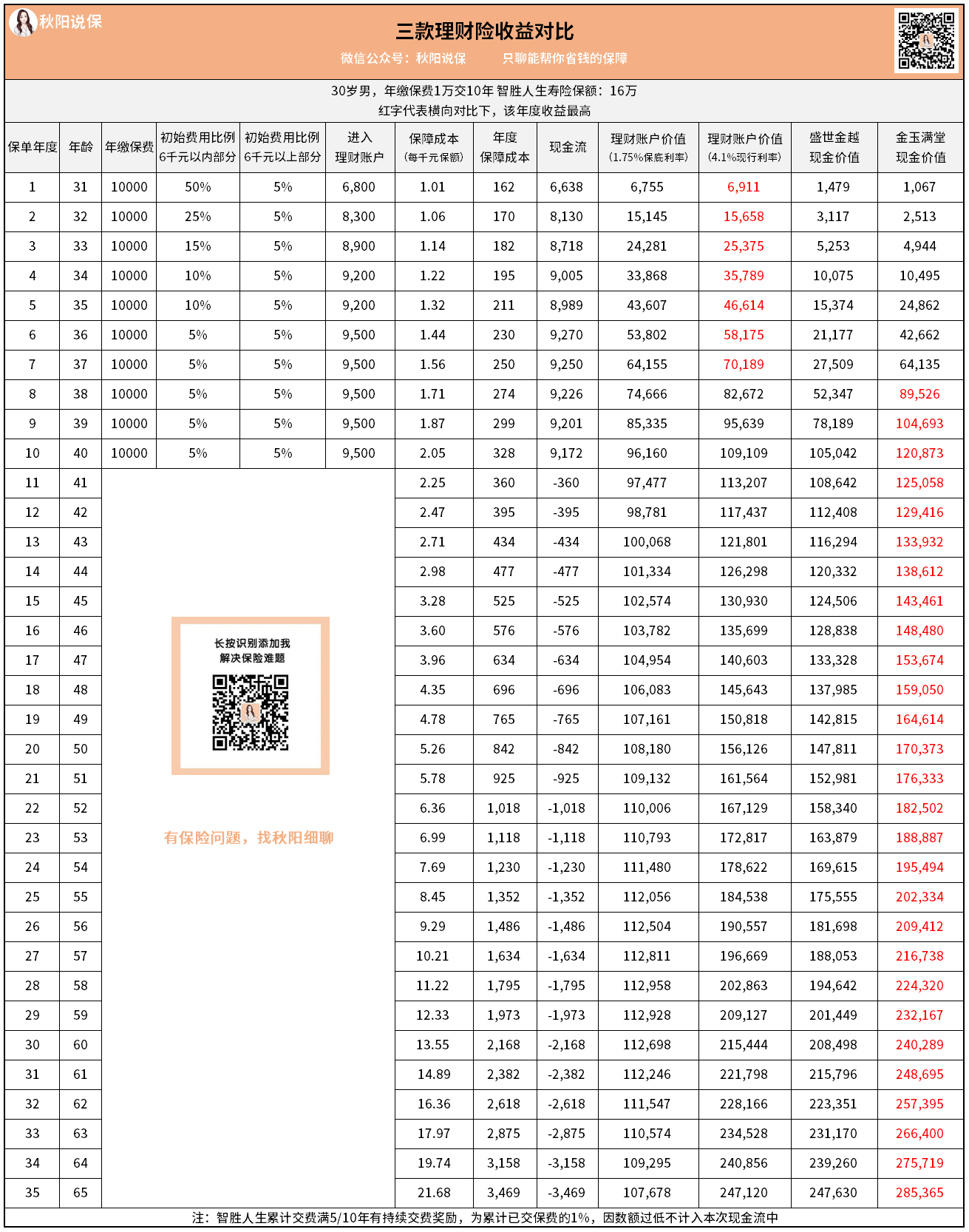

差别不大,故演示均按第一种演算,而具体结算结果以实际到手为准,参考现金流走势图如下:

注:保障成本非年度结算,与账户增值一致为月度结算,本次对比为方便计算采用年度结算方式,结果稍有偏差,仅供参考了解

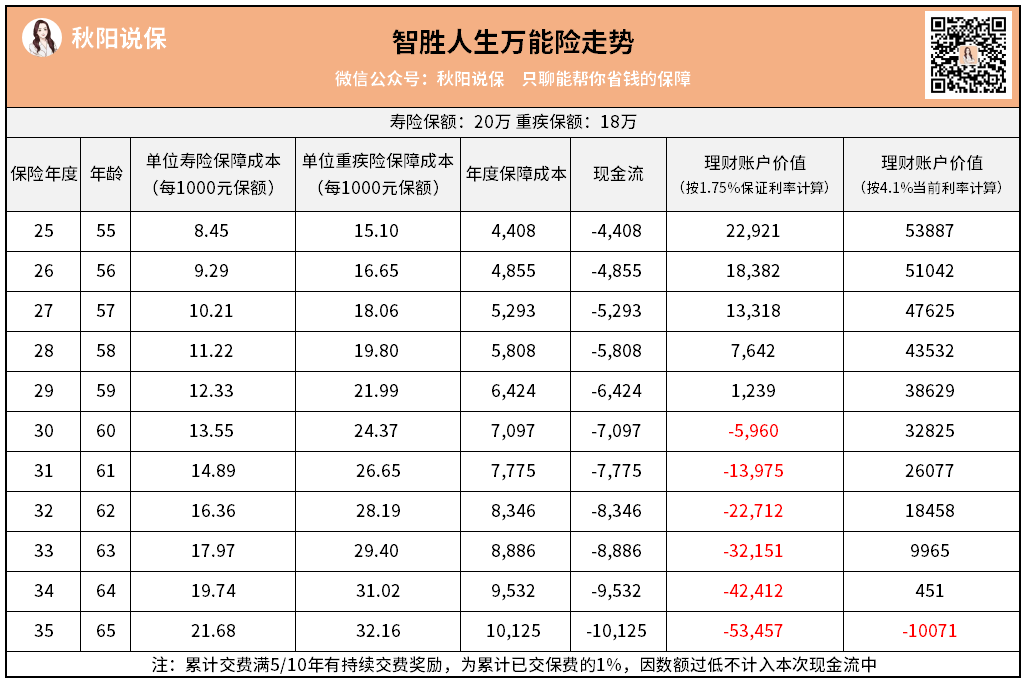

但是,不论是按1.75%还是4.1%算,停止保费的缴纳后,随着年龄的增长,保障成本一直在走高,最后理财账户的余额都会走向枯竭。

看到这,小伙伴们应该对万能险稍微有些头绪了吧?

它并不像宣传那样,是一份有病赔钱,没病返钱的神仙保险。

它是一份彻底的理财险,如果一开始就理解错了,把它当做一份低保费高保额的高杠杆健康险来持有,日后可能会翻大跟头。

既然是一份理财保险,那就要看看它的理财功力有几层。

为此,我们拿智胜人生的同门师弟增额终身寿——盛世金越,以及这类产品的收益王者——金玉满堂,一起来比比收益情况。

以30岁男性为例,年缴保费1万元交10年。

其中,盛世金越与金玉满堂,在缴费期满时身故保险金均为16万。

为公平起见,智胜人生寿险保额也选择16万,不附加重疾险保障。

如图,放弃了重疾保障功能后的智胜人生,每年扣除的保障成本大幅下降。

如果一直按照当前4.1%的利率计算,智胜人生的收益表现,在前期要优于同门师弟盛世金越,仅次于收益王者金玉满堂。

不过随着年龄不断增大,保障成本不断增加,其收益在第35个保单年度时,被同门师弟盛世金越反超。

而如果按照1.75%的保底利率计算,智胜人生瞬间会被两款增额终身寿秒成渣,收益表现完全不在一个量级。

当前全球利率下行是个大趋势,我们国家也不可能独善其身。

保底利率以上的利率,能再维持多几年,谁也说不准。

不过整体看下来,智胜人生的亮点在于它的前期收益,其实这也是万能险最大的卖点。

前期保障成本不高,理财账户结算也能取得不错的收益率时,万能险的表现不算逊色。

但由于收益率是非锁定利率,且保障成本不可逆地年年升高,都决定了万能险无法长期持有的事实。

我做了一张理想状态下,智胜人生与同条件金玉满堂的收益对比图。

在该模式下,智胜人生完全不考虑保障作用,寿险保额仅为1万。

结算利率由初始的5%,每年按照0.1%的速度递减,结果如下:

顺带一提,智胜人生结算利率,历史最高水平也仅为4.5%。

且从4.5%降至目前4.1%,也仅仅是过了两年的时间。

即便如此,智胜人生的收益表现仍然不及金玉满堂。

可见,以金玉满堂为代表的增额终身寿,基本就是投资性保险需求人群的福音了。

锁定利率、安全保本、灵活减保。

同时,如果不想动用到账户里面的钱,还可以借助保单贷款,以极低的利率(金玉满堂目前4.5%),免上银行征信即可贷出现金价值使用。

既然万能险附加的万能账户,既不能保障,也理不好财,那是不是所有跟“万能”扯上边的保险都是坑呢?

其实也不尽然。

比如光大永明的旗舰养老年金险——光明慧选。

主险本身表现就很出色,能跑到4.12%的IRR。

而且它还同步对接光大旗下的养老社区。

目前,光大在全国布局了74个长居和12个旅居养老社区,形成了一个相对成熟的养老社区布局。

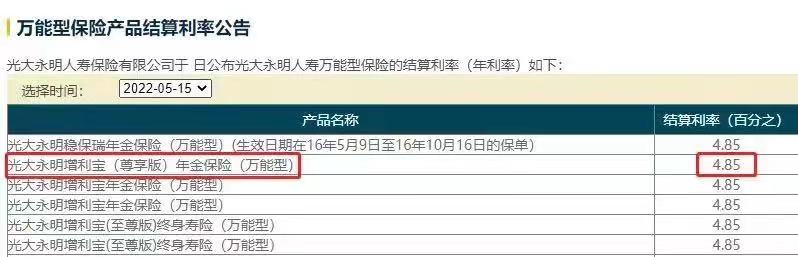

除此之外,在6月份,光明慧选还限时允许附加万能账户。

根据光大永明5月份公布的数据,其结算利率达到4.85%,保底利率也有3%,竞争力十足。

可见,并不是跟“万能”沾上边就是坑。

一开始就要明确好自己的投资需求,因势利导挑选优秀的、合适的产品才是正解。

好的主险+好的万能账户,就能产生很亮眼的数据。

而把万能险当做保障型保险来持有,那离吃亏也就不远了。

毕竟,安稳驶得万年船,谁也不想买的保险不保险,你说对吧?