微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

点这里回顾→你最爱的增额终身寿,隐藏了3个坑

很多读者朋友在后台留言私信我,让我再扒一扒年金险。

好家伙,这是要把理财险全部摸透啊。

不过宠粉如我,当然对大家有求必应。

近两年,年金险和增额终身寿一样,是爆火的存在。

不同于增额终身寿的灵活,年金险的特长在于:

能定时、定量、定向地提供安全、稳定的现金流。

所以很多人买年金险用作养老,是再合适不过的。

不过年金险,也隐藏3个坑。

尤其是最后1个,如果不能接受,听我一句劝,别买年金险。

坑一:预定利率≠实际收益

一说到年金险,大家肯定会想起一个数字:4.025%。

很多销售在宣传自家年金险时,都会强调这个数字。

果然,成功刻入了大家的DNA,并把你们带偏。

不止一个人问过我:这就代表产品的收益率是4.025%对吧?

Nonono!这个4.025%,其实指的是预定利率。

不过受大环境影响,为保障保司经营,监管出台了相关规定。

预定利率4.025%的年金险已经很少了,现在大部分都在3.5%左右。

并且大家要牢记一点:年金险的预定利率≠实际收益。

预定利率是个什么东西?

官方解释很复杂,咱们不用懂,只需要知道:它是保险公司承诺给我们保费的投资回报率。

我拿10万的保费给你投资,你承诺给我4.025%的资金回报率,就是这么个理儿。

所以从一定程度上而言,产品的预定利率高是好事。

能给我们消费者带来更高收益,显得保险公司是那么的自信。

然而自信归自信,最后到我们手上的收益,绝对达不到4.025%。

首先,是投资环境的问题。

保险公司,绝对是搞投资的一把手。

像当初蚂蚁融资的时候,人保、国寿、太平洋这些险企,都跑去投资了。

经济形势好,还抓住了时机,几兄弟赚得盆满钵满。

但如果放到现在,在这个*疫情下搞投资,保司自己都难保能拿到4.025%的收益,还要给投保人4.025%的投资回报补贴,就一定会产生利损差。

其次,保司运行一个产品需要成本,有广告费、佣金等开支。

这些全部,都是从给我们的预定利率的收益里扣。

在费用成本的影响下,年金险的实际收益肯定达不到预定利率。

所以说,年金险的预定利率就是虚晃一枪。

要想知道它到底是骡子还是马,得看IRR。

投入本金、每年可领取年金一列,马上就能得知实际收益。

这个值,远远要比预定利率来得真实。

坑二:前期现金价值低

咱们在某宝买东西,如果不满意可以退掉。

年金险也是一样,可以退保拿回现金价值。

但是要注意,年金险前期现价很低,退保得亏钱。

因为退的是保单现金价值,而非已交保费。

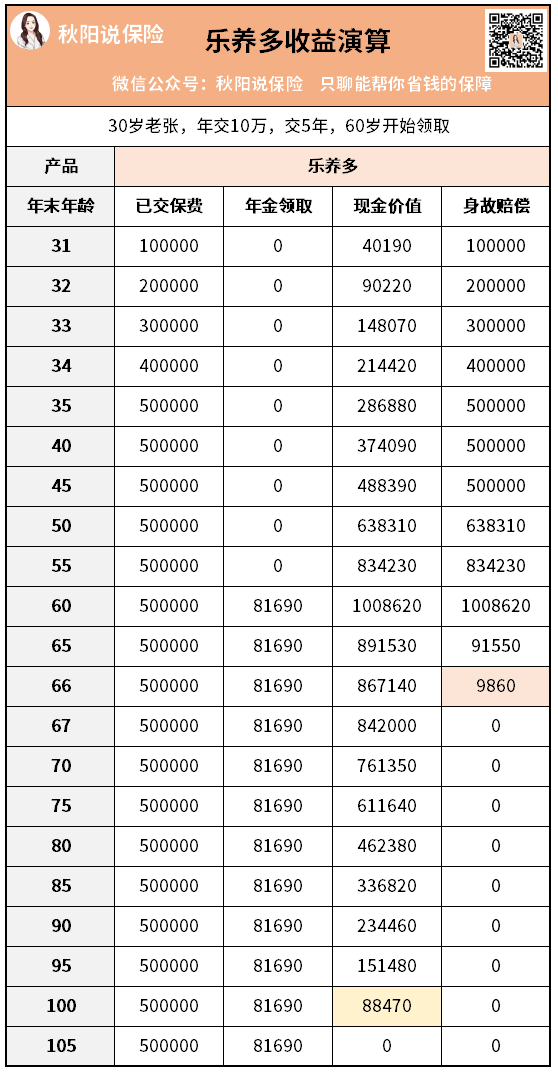

以乐养多为例。

如果第一年交完保费,后悔了想退保,只能拿回40190元,亏了59810元。

当然,每款产品退保能返还的现价是不一样的。

但只要是在回本前退保,就必定亏钱。

于是很多人得出结论:保险就是骗人的,保险公司太坑了!

这里我要为保险正名,还真不是。

保险公司之所以这么设置,就是想给你“强制储蓄”。

如果你什么时候退都能拿到一笔不俗的费用,这钱根本存不住啊。

今天看见这个包,你想买,明天看见那台车,你又想买。

如果世界上有一个60岁的你,那他不得痛哭?

所以年金险,走的就是就是长期主义的路子。

复利思维、锁定使用,到时间才能领取,保障我们的资金使用。

想买年金险,就要做好长期投入的打算。

如果你有明确需求,能存在指定年龄再领取,那年金险就非常适合你了~

坑三:流动性较差

上面也说,年金险是强制储蓄,锁定收益。

所以资金流动性相对较差,比不上增额寿能随时领取。

很多朋友,看到了年金险每年能领那么多钱,就稀里糊涂买下。

结果发现,这玩意居然不能随用随取,真坑!

这不完全就是大乌龙吗?

所以如果你接受不了年金险这点,那它确实不适合你。

出门右转,买增额终身寿明显会更好。

总的来说,以上3个也不算是年金险的坑。

对于真正有需求想买年金险的朋友而言,这些都不是问题。

还是那句话,只要需求明确,不跟风购买,就能少踩坑。

给大家推荐三款优质的年金险:

光大永明光明慧选

大家福满满

大家大富之家

这三款年金险是我最青睐的,首先它们的收益都非常高。

30岁老张累计投入50万,60岁开始领取,年领取金额都超7.5万。

到后期,实际收益能去到260万+,IRR也普遍超过4.1%。

绝对是市场第一梯队的产品,怎么选都不会错。

同时它们还能各自对接优质养老社区,只要达到一定保费要求,就能入住,买来养老再合适不过。

我之前也实地考察过,环境、服务各方面都真心不错。

篇幅有限,我就不作过多介绍了,大家可以移步本月榜单文看详细对比:

有任何疑问,欢迎找我们的专家寻求帮助哦。

最后,简单哔哔两句。

年金险的优势,就在于安全稳定。

能定时、定量、定向地向我们提供安全、稳定的现金流。

但同时,它也存在流动性较差、前期现价低这些不足。

想要不踩坑,大家一定要先琢磨透我上面说的几点。

同时要清楚自己的需求,从需求出发选择产品,才能收益最大化。