微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

不知不觉,高考成绩放榜快1个月了。

家长们又迎来了年度大型烧脑环节:翻高校名录,填报考志愿。

由于事关孩子一生,整个过程一丝不苟。

有趣的是,这跟我们挑保险产品高度相似。

同样是产品名录,填个人信息;同样是关乎家人一生,关键时刻能救人一命。

今天我也整理出9款高分重疾险,看看有哪些“名校”值得报考~

单次赔付型

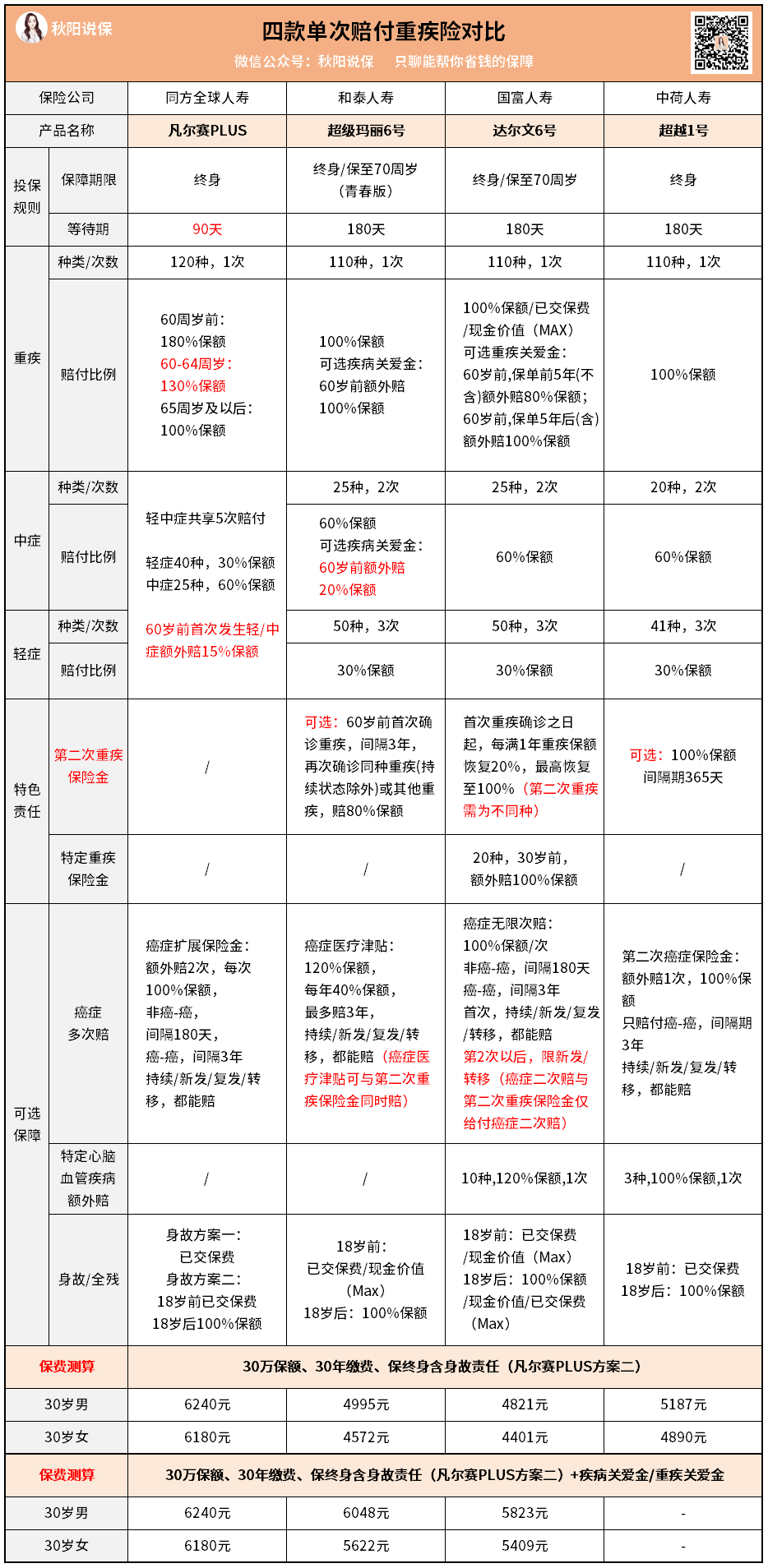

入围选手:凡尔赛PLUS、超级玛丽6号、达尔文6号、超越1号

先来个总结图:

基本项

轻症、中症、重疾、身故责任

4款产品均包含上述基本责任,且均无突出的短板,具备一款高分重疾险的保底条件。

加分项

凡尔赛PLUS:

1.等待期最短;

2.60周岁前出险重疾,可额外赔80%保额,且60-64周岁出险,仍有30%保额的额外赔付;

3.轻中症共享5次赔付,不受单一种类疾病赔付次数少的限制,且60周岁前首次出险自带额外赔;

4.可附加癌症2次赔,首次确诊疾病不局限癌症,赔付100%保额。

作为清华同方跟全球人寿强强联合孕育出的重疾险,凡尔赛Plus出生便自带顶流光环。

4条加分项就是硬实力的体现。

超级玛丽6号:

1.可选60周岁前首次出险重疾或中症,额外赔100%/20%保额;

2.可选60周岁前重疾2次赔;

3.可选癌症医疗津贴,从确诊癌症第二年起,癌症持续/新发/复发/转移,均能领取40%保额,最长可领3年。

达尔文6号:

1.可选60周岁前出险重疾,最高额外赔100%保额;

2.自带重疾2次赔;

3.自带20种少儿特定疾病额外赔付;

4.可选癌症无限次赔付,不过第2次起仅可赔付癌症新发及转移;或者可选10种特定心脑血管疾病2次赔。

可以看到,超级玛丽6号与达尔文6号名字相似,保障责任倒是有些区别。

两边都针对癌症作出了各具特色的保障承诺:

达尔文6号可以无限赔,不过癌与癌之间有3年间隔期;

超级玛丽6号虽然没有无限赔,但最快第二年就能领取津贴以供使用。

算是各有千秋了。

达尔文6号有一点稍优于超级玛丽6号:可以附加特定心脑血管疾病额外赔付。

适合有心脑血管疾病家族史的人群附加,不过加上后就不能再附加癌症多次赔了,只能在鱼与熊掌间取舍,这点我不是很喜欢。

超越1号:

1.可选重疾2次赔,没有年龄的限制;

2.可选癌症2次赔或心脑血管疾病2次赔,不过需首次为癌症或3种心脑血管疾病的其中1种。

单就保障责任来说,超越1号是妥妥的中游水平,正常来讲挤不进“名校”行列中。

不过人家可是“特色办学”。

特色就是核保宽松。

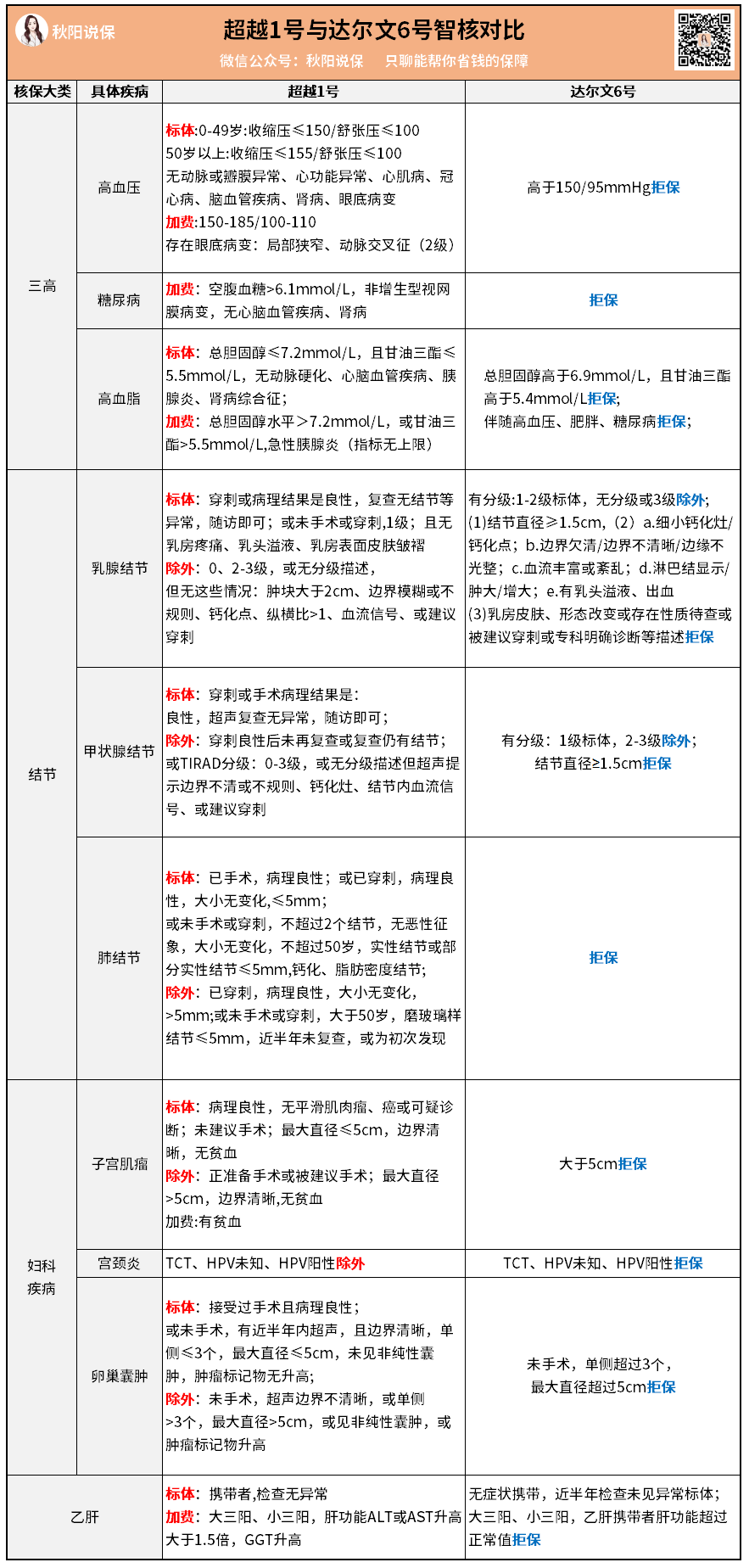

我对比了它跟达尔文6号对常见疾病或异常的智能核保情况:

不得不感慨,超越1号连血压高于150/95mmHg都能买。

甚至令保险公司避之不及的肺结节,都有机会标体承保。

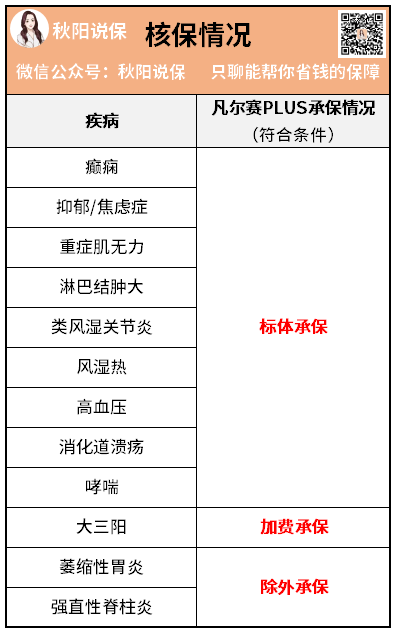

话说回来,凡尔赛PLUS也算是“特色办学”。

核保宽松,它也是特色:

常见疾病如高血压、抑郁症等,凡尔赛PLUS都能以不错的结果承保。

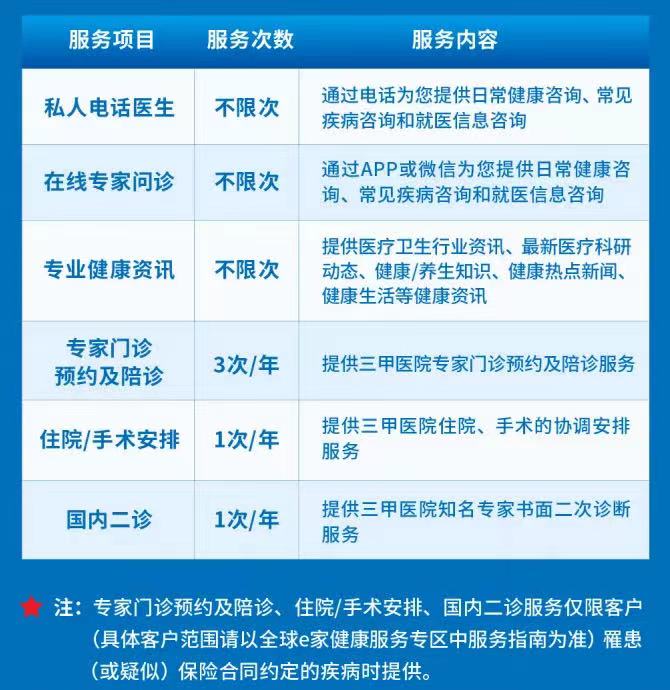

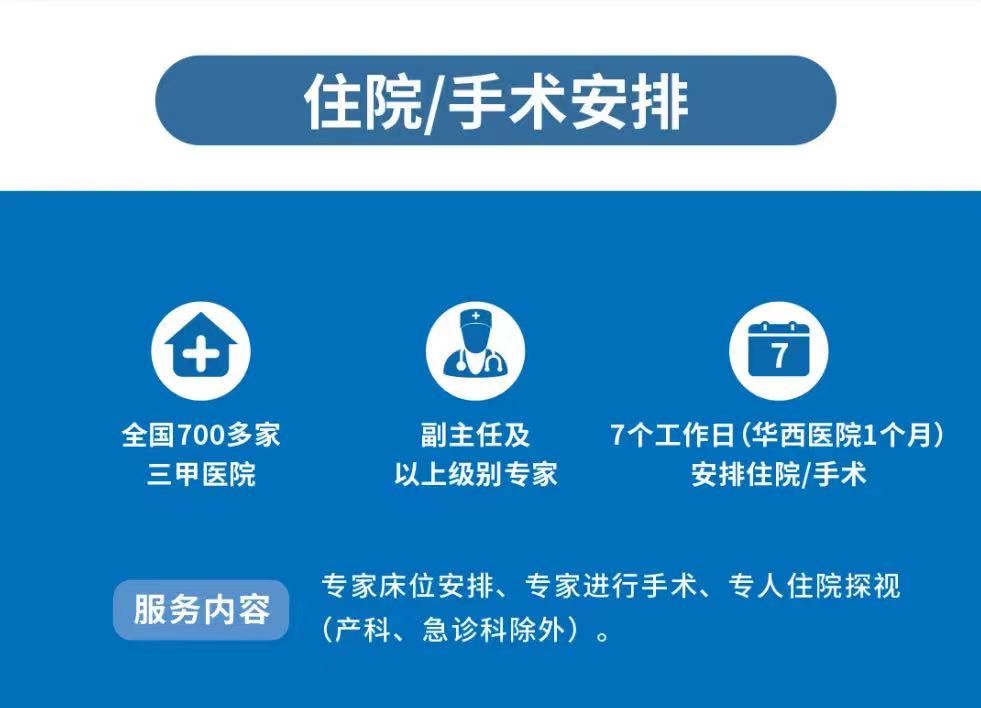

还有一项特色便是它的增值服务:

尤其是住院/手术安排。

大家都知道,国内公立医院一直都是人满为患。

小病小痛还好,如果是性命攸关的大病,要排队等检查,排队约专家,排队等床位...

这排那排,万一病情一恶化,下一步就是排队见阎王爷了。

而凡尔赛Plus跟全国700+三甲医院都有合作,能保证在7个工作日内(华西医院1个月)安排患者住院/手术。

一次性解决“没钱治病,没资源治病”两大难题,凡尔赛PLUS算得上是名校中的985了。

超级玛丽6号及达尔文6号也能提供相应的增值服务,不过限制条件较多,实用性不及凡尔赛PLUS。

但它俩除了基本保障外,都有多条不同的加分项目,称得上是重疾险中的211名校。

超越1号依靠“特色办学”起家,身体有些小异常的人群,除了凡尔赛PLUS外,它也是不错的选择对象。

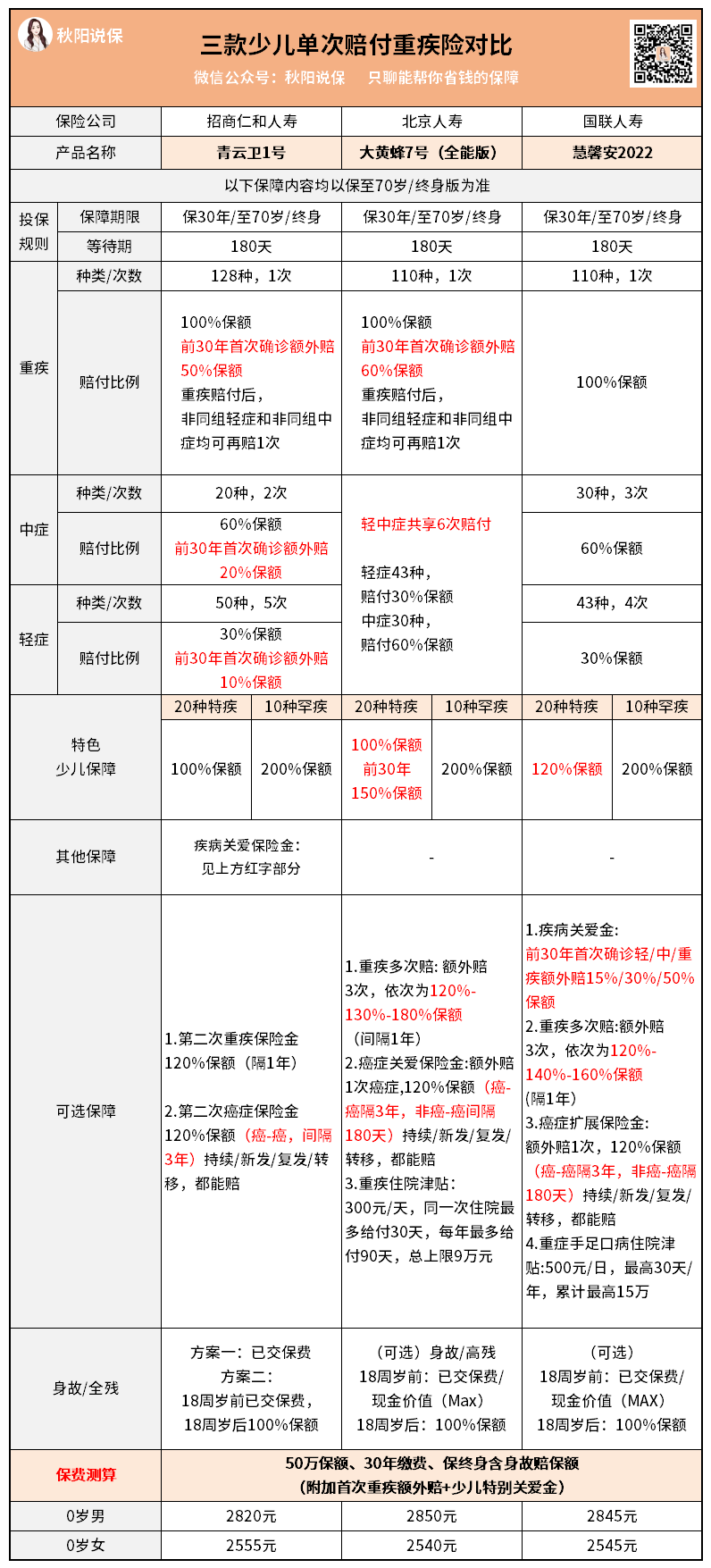

少儿单次赔付型

入围选手:青云卫1号、大黄蜂7号全能版、慧馨安2022

一张图总结:

青云卫1号跟慧馨安2022我在过往的榜单多次提到,老熟人了。

大黄蜂7号全能版刚上线不久,也入选了上个月的榜单。

从基本保障责任看,三款产品均包含轻中重疾跟身故责任,同时作为少儿产品,都带有少儿特定疾病保障。

所以更多还是由加分项比高低。

青云卫1号(终身):

1.前30年首次确诊轻中重疾均有不同比例额外赔;

2.重疾赔付后,非同组轻中症均可再赔1次;

3.可选重疾2次赔,赔付比例120%;

4.可选癌症2次赔,但仅限首次确诊疾病为癌症,赔付比例120%。

作为重疾赔付后,轻中症还能继续有效的鼻祖,青云卫1号的优秀无需赘述,妥妥的985名校。

而现在它迎来了另一位985名校级产品的挑战。

大黄蜂7号全能版(终身):

1.前30年首次确诊重疾可额外赔60%保额;

2.轻中症共享6次赔付,不受单一种类疾病赔付次数少的限制;

3.重疾赔付后,非同组轻中症均可再赔1次;

4.前30年出险20种少儿特定疾病,可额外赔150%保额;

5.可选重疾多次赔付,最多可赔付4次重疾;

6.可选癌症2次赔,首次确诊重疾不局限于癌症,赔付比例120%;

7.可选重疾住院津贴,总上限9万元。

在大黄蜂7号全能版身上,你可以看到许多熟悉产品的影子。

但从没有一款产品能像它这样,集百家之长于一身。

从这点来说,大黄蜂7号全能版可谓是青出于蓝胜于蓝。

慧馨安2022:

1.可选疾病关爱金,前30年首次确诊轻中重疾均有不同比例额外赔;

2.可选重疾多次赔付,最多可赔4次重疾;

3.可选癌症2次赔,首次确诊重疾不局限癌症,赔付比例120%;

4.可选重症手足口病住院津贴,总上限15万元。

虽然慧馨安2022跟青云卫1号一样,加分项都是4条,但前者全都是附加项,而后者有一半是本身自带的。

所以慧馨安2022只能算是少儿重疾险中的普通一本院校。

综上,宝宝重疾险,我会更建议入手青云卫1号或大黄蜂7号全能版。

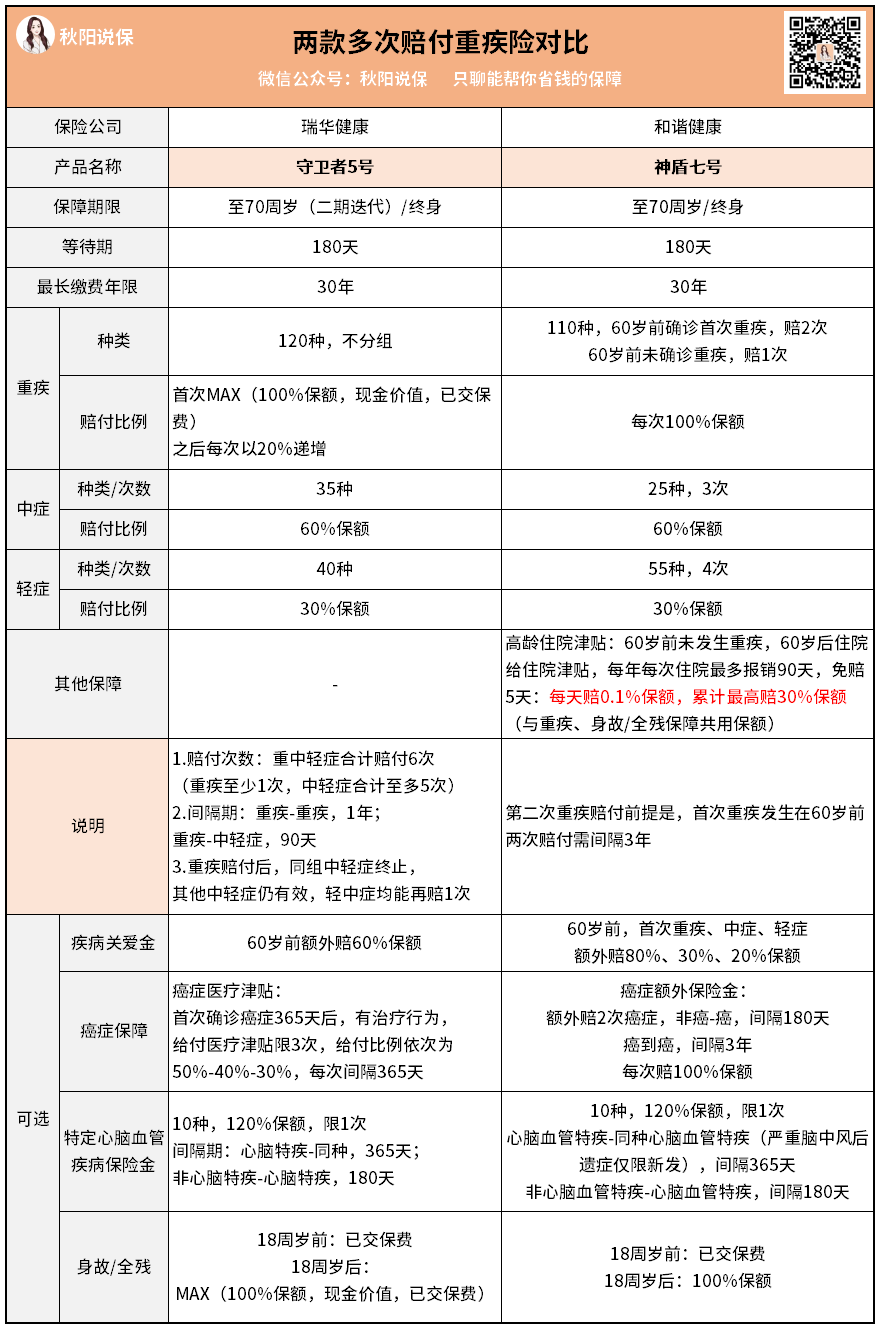

多次赔付型

入围选手:守卫者5号、神盾七号

两款都是刚上线不久的产品,多次赔付产品的上新频率,不像单次赔付的那么高,所以这两款新品受到较大的关注。

能入选高分重疾险榜单,它俩四大基本责任自然也是没有缺失。

更多还是要关注它们的加分亮点。

守卫者5号:

1.轻中重疾共享6次赔付,且重疾保底1次,赔付重疾后,若总赔付次数未满,非同组轻中症均还能再赔1次;

2.可选60周岁前首次确诊重疾额外赔;

3.可选癌症医疗津贴,年给付比例为50%-40%-30%,区别于超级玛丽6号连续三年40%,增加前期给付比例;

4.可选特定心脑血管疾病2次赔,首次疾病不局限特定心脑血管疾病,赔付比例120%。

从某些角度来说,这款跟大黄蜂7号全能版有些类似。

是当前重疾险乐高式保险责任的集大成者。

可同时附加癌症与特定心脑血管疾病第二次赔付,且不限制首次确诊疾病范围,非常灵活。

而且最核心的重疾多次赔付,在赔完重疾后,非同组轻中症还能继续有效,属实是一款985名校级的产品。

神盾七号:

1.自带高龄住院津贴,60岁前未发生重疾,60岁后住院每天可领取保额0.1%的津贴,累计最高领取30%保额;

2.可选60岁前首次确诊轻中重症额外赔;

3.可选癌症2次赔,首次疾病不局限癌症,赔付比例100%保额;

4.可选特定心脑血管疾病2次赔,首次疾病不局限特定心脑血管疾病,赔付比例120%。

理论上来说,神盾七号不是传统意义的多次赔付型产品。

如果60岁前没出险重疾,60岁后它的重疾赔付次数就降为单次了。

但是它很好地解决了在需要赚钱养家糊口的期间,疾病却越来越年轻化的问题。

万一年轻时期我出险了,未来它还能再提供一次重疾保障;

没有出险,它的保费也不像传统多次赔付重疾险那般昂贵,占用太多经济资源。

可以说,神盾七号的创新,或许会刮起一阵多次赔付产品的井喷旋风,谁说得准咧~

好啦,说到这里,差不多到尾声啦。

乐高式的重疾险,选择多种多样,而小伙伴们的疑问也是多多。

我也整理了下后台关于重疾险,最多人提及的两个问题,集中答复一下大家~

Q1:买单次赔付好还是多次赔付好?

其实一直以来,多次赔付的产品,市场热度不算特别高。

一方面,人们对多次赔付的实用性多少存有疑虑;另一方面,多次赔付型产品的定价往往不算友好。

但是,随着疾病年轻化及医疗水平进步,重疾的治愈率不断提高,多次赔付型重疾险确实存在市场需求。

对于买单次还是多次,我认为应该结合自身财务、亲属身体情况作判断。

如果当下预算不宽松,未来也不会有大幅度收入提高,那么买单次赔付重疾险更合适。

况且市面上有些单次赔付的产品,保障力度已经逼近多次赔付的产品了。

同理,直系亲属如果健康长寿,没有典型疾病,如父母双方都没有患癌,那我也建议优先选择单次赔付的产品,不放心的可以加上癌症二次赔。

而预算较宽松的家庭,直系亲属也是典型的疾病人群,像父母双方都罹患癌症,那我会建议优先考虑多次赔付的重疾险。

Q2:身故责任需要附加吗?

有,而且很有必要。

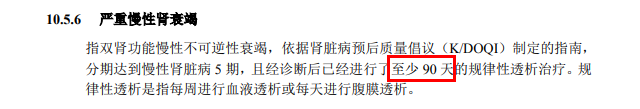

原因在于,重疾险的理赔中,对于条款中的疾病确诊,分为3种不同的模式。

其中一种便是达到某种状态后赔付。

比如常见的重疾慢性肾衰竭,需要进行至少90天的规律肾透析。

万一在此期间身故了,那么由于未达到理赔门槛,是不作赔付的。

而如果是有附带身故责任,便能很好规避掉这种情况。

所以除非是极特殊原因,否则我都建议加上身故责任。

最后简单哔哔两句。

优秀的产品很多,适合我们的才是真正的好产品。

9款高分产品看下来,有985也有211,还有独具风骚的“特色办学”。

到底哪家名校最适合报考,千人千面,还真不好说。