微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

前不久,银保监会正式宣布,我国首批4只养老理财产品开始试点。

这4只产品分别来自工银理财、建信理财、招银理财和光大理财四家试点公司,12月6日起正式向武汉、成都、深圳、青岛四个城市开放销售。

此消息一出,投资者们闻风而动。

对于养老理财产品,大家最关心的问题莫过于:

①这4款养老理财产品如何?

②适合用来养老吗?

带着这两个问题,学姐来帮大家好好剖析~

一、养老理财产品如何?

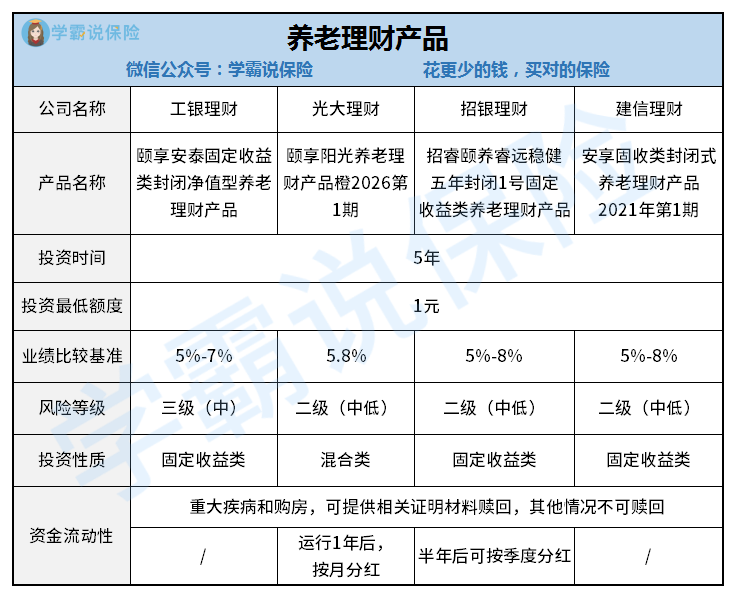

学姐将4家公司的养老理财产品做了整理:

由以上信息,我们可以知道养老理财产品有以下特点。

◆ 1、优点

(1)收益高

4款产品里,业绩比较基准(可简单理解为预估收益利率)最低是5%,最高为8%。

哪怕是最低的5%,也比中老年人喜欢的银行大额存单、储蓄和国债,高出1.5%左右的利率,确实令人心动~

(2)投资稳健

① 产品设计以安全策略为主,工银理财、建信理财、招银理财的投资基本以低风险的固守类资产为主,光大理财的投资则为混合类;总体来说,运营风险较小。

② 另外,公司还引入了目标日期策略、平滑基金、风险准备金、减值准备等一系列监管方式,增强产品风险抵御能力。

③ 采用非母行第三方独立托管,定期披露信息,透明产品风险和收益情况。

(3)投资门槛低

一元起购,适合绝大部分人投资。

◆ 2、缺点

(1)有亏本风险

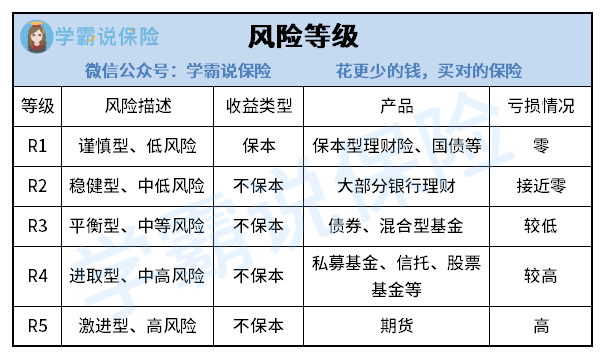

根据产品风险特性,我们一般会将理财产品的风险由低到高分为5个等级。

这4款养老产品设计虽说以安全策略为主,但风险等级处于R2-R3,即中低风险或中等风险。

也就是说,这些产品并不保本,甚至存在损失本金的可能。

(2)资金流动性较差

4款都是封闭式产品,投资期限为5年,期间不可以取用资金,资金流动性差。

比较人性化的是,如果投资者患重疾或是购房,提供相关证明可以赎回资金。

此外,光大理财的产品在运行1年后,将按月分红给投资者;招银理财则在半年后按季度分红给投资者。

一定程度上增加了资金流动性。

(3)投资有地域局限性

目前这4款产品仅面向持有武汉、成都、深圳、青岛身份证的投资者销售,其他地区的朋友无法购买。

二、养老理财产品适合用来养老吗?

总的来看,这4款养老理财产品的收益可观,风险偏低,符合老年人投资偏好。

那它真的适合用来养老吗?

学姐的回答是:不一定。

放眼整个市场,如果要问什么产品最适合用于养老,那肯定是增额终身寿险这类理财险。

养老理财产品,还不够看。

这并不是学姐自卖自夸,而是有依据的。

◆ 1、安全性更高

增额终身寿险的收益白纸黑字写入合同,未来能拿到多少钱清清楚楚,保本保息。

养老理财产品却仍旧有损失本金的风险。

从安全性来说,增额终身寿险直接秒杀养老理财产品。

◆ 2、资金取用灵活

养老理财产品在投资期间,不能随意取用资金,限制多,就算有按月按季分红,也仍旧不能随心所欲用钱。

而增额终身寿险,有强大的减保功能。

要用钱的时候,随时减保取钱即可,想花就花,不用钱的时候就一直留在账户里增值,资金取用更灵活。

◆ 3、终身源源不断的现金流

养老理财产品的投资期限只有5年,获利时间有限,并不能持续长久地提供收益。

反观增额终身寿险,保障期限长达终身,活多久,资金就增值多久,且持有的时间越久,收益就越能打。

完美应对长寿风险。

学姐总结

养老理财产品本质上是一种银行理财产品,收益看似不错,但仍有一定风险,且属于短期理财。

而养老,是一个长达数十年的过程。相比之下,安全性高、且终身提供稳定现金流的增额终身寿险更适合。

当然,养老理财产品和增额终身寿险并不冲突。

保险起见,我们可以将增额终身寿险作为养老基础;

如果手里有余钱,再考虑投资养老理财产品,运气好,涨养老金;运气不好,哪怕都亏光了,也还有增额终身寿险做后盾,养老无忧。

最后学姐要提醒大家,所有的优质增额终身寿险都将在2021年12月31日前下架,时间已经不多。

加上明年新出的产品,很可能限制减保功能,资金灵活性变差,要入手增额终身寿险,现在就是最好的时机,要买趁早!