微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

学姐发现,一聊到理财险,你们总会问到保险公司的问题:

学姐理解,毕竟理财险一买就是几十万、上百万,投资不小,对小公司不放心也在情理之中。

今天就和大家好好说说这件事。

本文重点:

>>小保险公司不安全?

>>保险的保障机制靠谱吗?

>>理财险一定安全吗?

小保险公司不安全?

大家通常喜欢用知名度来衡量一家公司的大小,比如平安、中国人寿、中国人保......

都是大家眼里的“大保险公司”。

而国内大概有200多家保险公司,剩下的难道都属于“小公司”行列吗?

恐怕银保监会爸爸会第一个站出来说:“我的儿子个个都优秀!”

因为想入保险行业的门槛,很高:

①有持续盈利能力,净资产不低于2亿;

②接受世界最严厉的监管体系管束,要求保险公司每季度和每年末都要披露详细的压力测试报告,无论发生什么事都确保在99.5%的概率不会倒闭。

这注定了保险公司不可能小,只是人家广告打的少,你没听过。

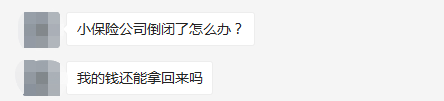

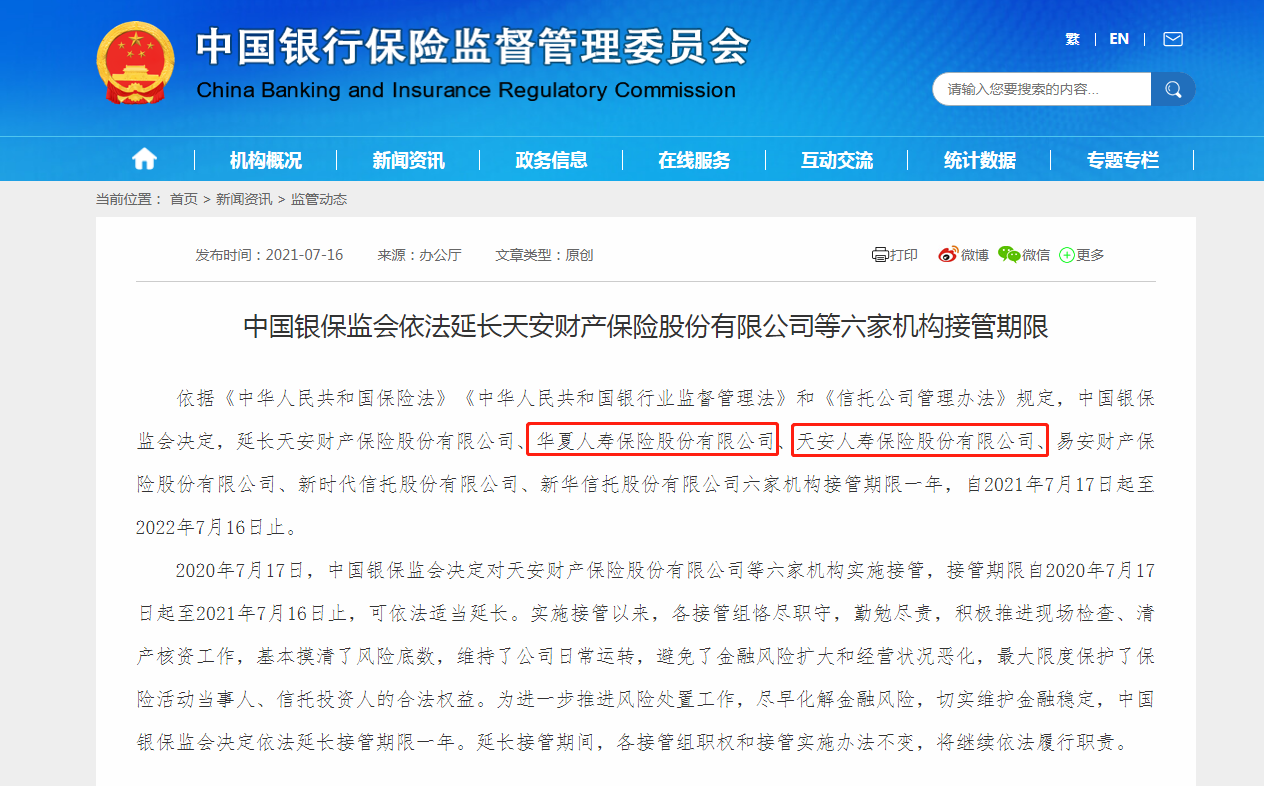

就拿华夏、天安这两家“小保险公司”来说,今年7月份被银保监会延长监管期限。

被接管的原因是触发了《保险法》的第一百四十四条规定:

也就是说这两家公司的偿付能力出了问题。

其中偿付能力指保险公司偿还债务的能力,即当所有保单同时发生理赔时,保险公司能赔得起钱的能力;偿付能力就越充足,我们的保单才越有可能获得理赔。

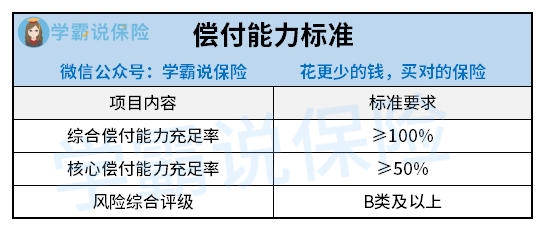

根据银保监会规定,偿付能力达标需要同时符合以下3个标准:

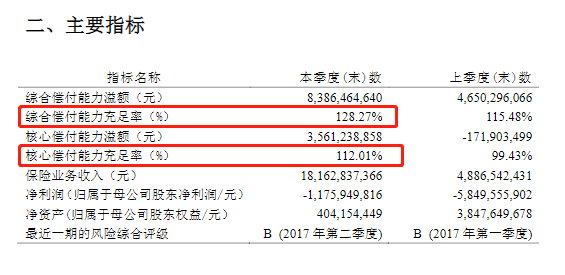

而华夏、天安两家公司最新的偿付能力信息停留在2020年第1季度,数据在及格线上徘徊。

华夏人寿2020年第1季度偿付能力

天安人寿2020年第1季度偿付能力

之所以被接管,很有可能是因为2季度的时候,这两家公司的偿付能力又下降了。

银保监会为了维护我们消费者的权益,于是提前介入接管,把孩子调教好了再放手,将破产的种子掐死在摇篮里。

如此看来,有银保监会罩着,相当靠谱,况且保险的保障机制也不是吃素的。

保险的保障机制靠谱吗?

为了让保险公司经营稳定,确保有钱赔给消费者,所有的保险公司都会接受来自7大监管机制的监管。

其中有关偿付能力的内容学姐在上文提过,这里不多赘述。

◆ 1.内援——保险资金运用监管

理财险保单的收益保证,基本来源于保险公司拿我们所交的保费去做投资的收益。

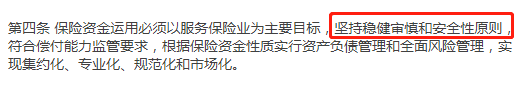

为了控制投资风险,我国《保险资金运用管理办法 》第四条规定:

这样一来,保险公司的投资自由度被限制,低风险、低收益的固收类资产占大头,风险回报率较高的权益类资产占比较小,投资安全性大大增加。

◆ 2.外援——再保险

再保险指的是保险公司的保险,有些保险公司为了分摊风险,会找上兄弟保险公司一起干。

出产品前就和对方约好,每卖一单,就给你一部分保护费,有钱同赚,赔钱同当。

部分保险产品,甚至还会找好几家保险公司,这样就尽可能地把风险分散出去,保证有钱能赔。

◆ 3.兜底——保险保障基金

保险保障基金是最后的王牌。

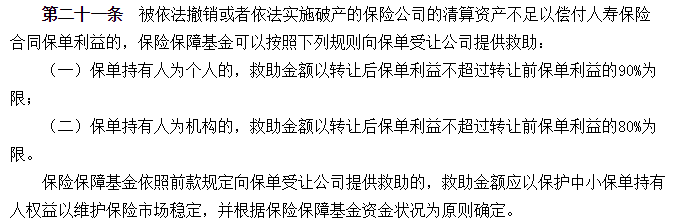

一旦保险公司真的破产,保险公司的财产将变为清算财产,已破产的保险公司的有效保单及保单准备金,会转让给其他保险公司继续承保。

而如果清算的财产不足以清偿我们的利益,保险保障基金就出场了,直接帮忙理赔。

不过这里有两个点需要注意一下:

①保险保障基金向受让公司提供救助并不是强制性的义务,一旦出现系统性金融风险,保险保障基金也很有可能无法全面覆盖。

②保险保障基金保证给受让公司的救助上限为90%。

总的来看,一旦保司破产,或出现系统性金融风险,我们极大可能会被救助,但救助金额可能不确定。

但大家也不用担心,到目前为止,我国还没有一家保险公司倒闭,且系统性金融风险发生的概率极低。

就算真的发生了,保险公司也是国家必救的金融体系,总有国家给我们兜底。

◆ 4.内勤——三金制度

三金制度可以看作是保险公司的“自救储备保障”。

保证金:根据《保险法》第97条规定,保险公司应当将注册资本金20%存入银保监会指定银行。

不到万不得已,这钱是不能动的,只有清算时,才会拿出来补偿用户。

责任准备金:根据《保险法》第98条规定,保险公司每卖出一单,就得抽一笔钱出来作为责任准备金,预备未来可能的赔偿。

公积金:这里的公积金指的是保险公司用我们所交保费赚取的利润,会按规定留一定比例在公司,保守经营,增加资金安全性。

总的来看,能经过层层严格监管还能活下去的保险公司,绝非泛泛之辈,全都是实力派。

作为消费者,我们只需要关注产品好坏即可,就算哪一天保险公司真的破产了,还有国家帮我们兜底,不用担心保单安全性。

理财险一定安全吗?

虽然有国家兜底,保单的安全性极高,但并不是所有的险种都安全。

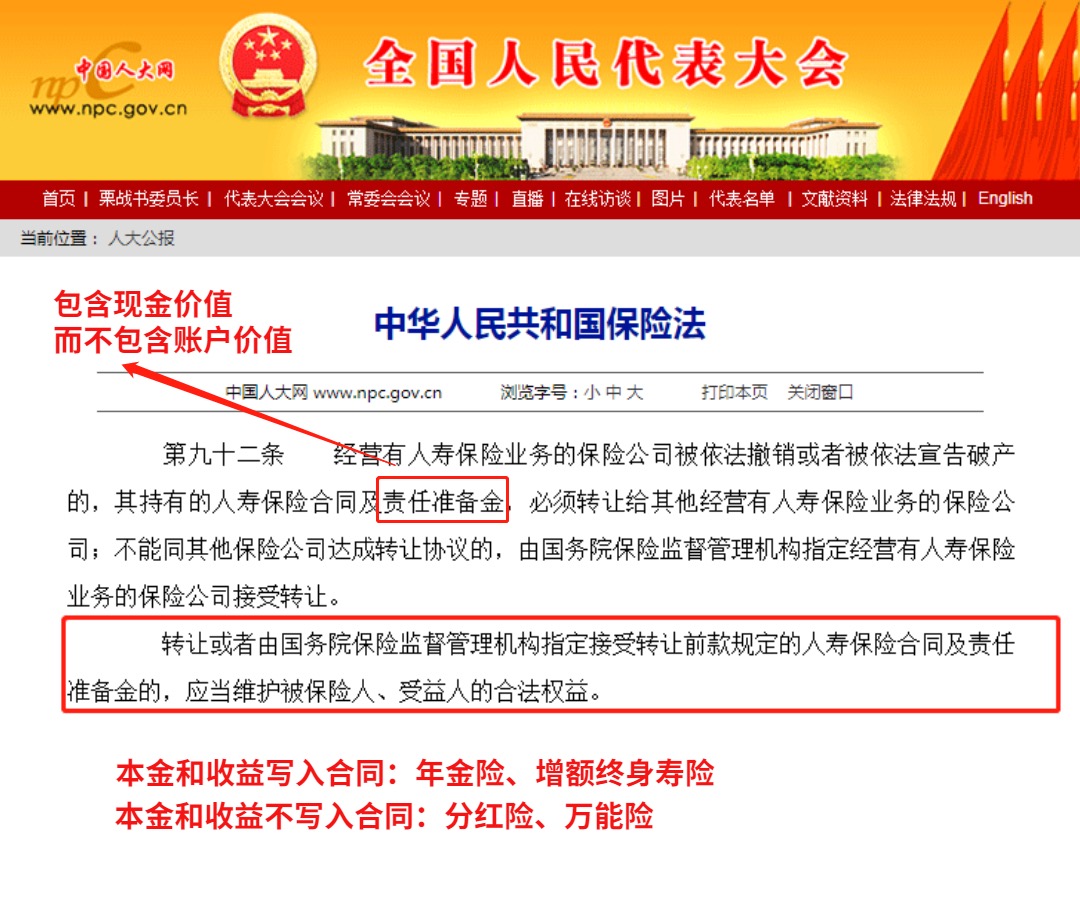

像重疾险、医疗险、寿险、意外险这类保障型产品,合同条款里写的清清楚楚,保单利益自然不会受到影响。

而理财险这类投资型产品却要分情况:

◆ 1.分红险、万能险

分红险与保险公司的实际经营状况有关,收益情况不确定,保险公司赚得多,分红就多,赚的少,分红可能为0;

万能险有最低保证利率,收益有下限,但保证利率以上的部分是不确定的,而这个部分也与保险公司的经营状况有关,赚得多利率就高,赚的少就只有最低保证利率。

这两种产品都不能100%保证收益。

如果原有保单被新保险公司被接管,新接管的保险公司为了巩固客户资源,肯定会下血本经营,毕竟一接手就亏损的话,还怎么做生意。

就拿19年暴雷的安邦保险公司来说,后来被中国保险保障基金有限责任公司接手,改名为“大家保险公司“。

如果客户原来在安邦买了万能险,在安邦被接管后,那么就只是承保公司换成了大家保险公司,原来所持有保单的保底收益不受任何影响,结算利率依旧稳定。

而即便没有被接管,原公司正常经营,也依旧有可能出现分红为0或万能险只有保底收益的情况。

因为分红险和万能险本身的自带收益就不确定,和保险公司是否被接管没有直接关系,不过和新接管保险公司的经营稳定性,有一定关系。

简单点说就是,分红险和万能险的保单,不论换不换公司,收益都不确定,都不够安全。

◆ 2.传统年金险、增额终身寿险

年金险很好理解,投入一笔保费,到了和保险公司约定的时间,会每年定期给被保人打一笔钱,每年都能领钱,可不就是年金。

年金险的特点是未来能领多少钱,都是明确写在合同里的,不用担心利益没有保障。

增额终身寿险的特点是“保额会长大”,每年会按一定利率进行复利滚存。

且该利率白纸黑字写入合同,收益有保障。

显然,由于年金险和增额终身寿险这两种产品的本金和收益都写入了合同,不论是否被公司接管,保单利益都是稳定的,不会受到影响。

而近年来,有不少年金险、增额终身寿险会和分红险、万能险捆绑出售,等于“稳定理财险”+“不稳定理财险”。

这样做的好处是可以增加盈利的空间,比如年金险+万能险:

如果年金险不领取,账户里的钱就会进入万能账户,进行一个更高的复利增长,扩大收益。

但由于分红险和万能险的浮动部分收益不受法律保障,具备一定风险性,在选择的时候则需要参考一下保底收益、公司的经营情况和未来经济发展等情况。

学姐总结

不论是准入门槛,还是监管体系,对保险公司的要求都很严苛,安全性极高。

所以我们在买传统年金险和增额终身寿险时,“挑公司大小”真的意义不大,产品好不好才是关键。

但如果买的理财险里附加了分红险或万能险,就还是需要注意一下公司的品质和经营稳定性。