微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

2021年7月12日,山西银保监局公布了一则对泰康人寿山西分公司曹某因承诺给予投保人保险合同约定以外的利益,欺骗投保人和被保险人,隐瞒与保险合同有关的重要情况等行为被禁止终身进入保险业的行政处罚。

事件回顾

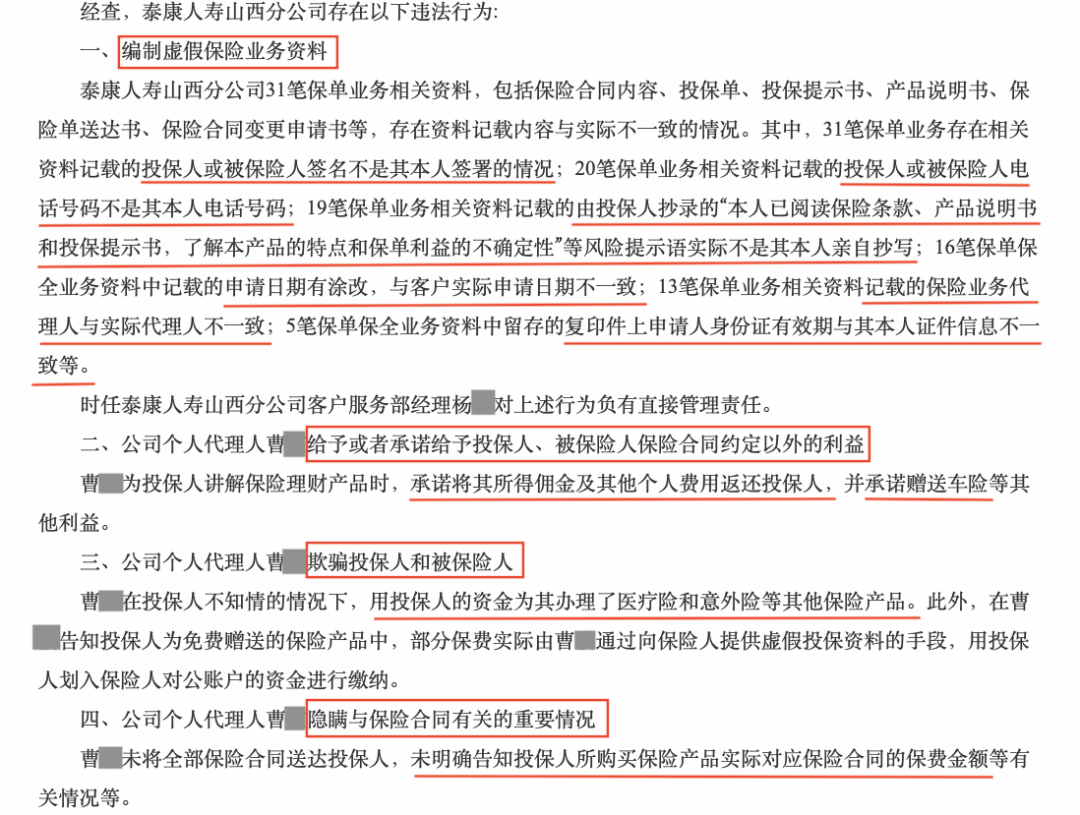

2019年4月23日山西银保监局发布的曹某的行政处罚决定书,中提到曹某的违规主要有:

1.编制虚假保险业务资料:例如代签名、虚假投保信息、代理人不一致等;

2.给予或承诺给予投保人、被保险人合同约定以外的利益:返佣及赠送车险;

3.欺骗投保人和被保人:在投保人不知情情况下办理医疗、意外保险产品;

4.隐瞒与保险合同相关的重要情况:未尽明确告知的义务。

最终,银保监给出的处罚结论是:

1.因编制虚假保险业务资料:责令泰康人寿山西分公司改正并罚款50万元,对负有直接管理责任的客户服务部经理处以警告并罚款10万元;

2.因曹某给予或者承诺给予投保人、被保险人保险合同约定以外的利益行为:对泰康人寿山西分公司警告并罚款1万元;

3.因曹某欺骗投保人和被保险人的行为:对泰康人寿山西分公司警告并罚款1万元;

4.因曹霞隐瞒与保险合同有关重要情况的行为:对泰康人寿山西分公司警告并罚款1万元;

5.对代理人个人的违法行为另做处理。

2021年7月12日“终身禁止进入保险业”的行政处罚告知书,就是银保监对案件充分调查后对代理人做出的“另作处理”。

在之前的案例讨论中,我们也聊过关于返佣的话题:保险返佣怪象

以往返佣案件对代理人的处理结果多为罚款或禁止展业几年。此次对保险代理人因返佣和欺骗客户等行为被罚,终身禁入保险行业是在大陆的行业首例。

一、为什么处罚力度这么大?

事实上,目前整个保险乃至金融行业都处于强监管时代。

例如,银保监会2020年12月正式下发《互联网保险业务监管办法》(简称《办法》)终稿,对互联网保险业务的销售环节做出规范。

再比如,银保监会消保局在6月下发的关于即将开展“全国双录”的文件。双录虽然可能会给消费者带来复杂和不佳的体验、销售人员的工作也会更加繁琐。但从监管的角度来看,双录的实施在很大程度上确保消费者享有应有的知情权,可以避免销售误导,尽可能减少行业内的纠纷与投诉。

我们看到监管机构对于保险销售行为的这些规范,都是为了维护保险消费者的合法权益,同时促进保险行业持续健康发展。

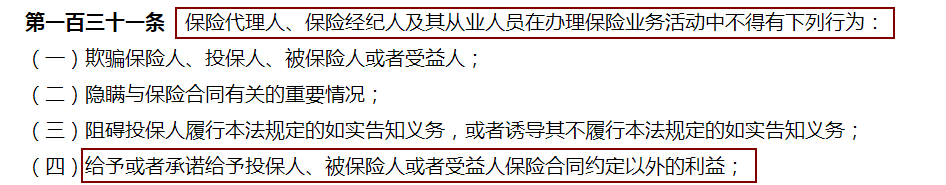

返佣、并且隐瞒与保险合同相关重要情况这类行为已超出《保险法》的边界,在整个行业都强调合规的大环境下,受到严格惩罚也不足为奇。

除了返佣之外,”编制虚假保险业务资料“、”在投保人不知情情况下办理医疗、意外保险产品“等行为,等同于整个业务流程都严重违规。保险合同是严肃的法律契约,随意伪造和篡改合同当事人的信息,也与法理相悖。

二、愿意返佣的顾问是什么心态?

我深入思考后觉得,愿意返佣的顾问,心态上有几种可能:

一种是,不知道自己返佣的行为,会有被禁入行业、公告处罚、限制开展业务的风险,那么逻辑上他本身是一个风险意识欠缺的人;

第二种是,明知道返佣行为可能的后果,仍然愿意为了快速成交这一单铤而走险,存在侥幸心理。

前两种心态,一种是看不见风险的存在,一种是明知风险存在放任不管,只顾眼前利益。

让缺乏风险意识的人规划自己的终身风险保障,我是不放心的,毕竟大原则不能破。

另一种心理状态,顾问缺乏长期服务的意识。

保险业务员留存率本身就不高,长期大量返佣的顾问,收入是否能够维系他继续在这个行业生存都是一个问题,还怎么提供终身或长期的服务呢?

这类顾问或许将保险职业看作是一个赚快钱的机会,或是出于业绩压力等原因作出返佣的行为,本质上他并不看重在行业内的长期发展,这与终身保单的长期属性相违背。

长期服务客户的前提是长期在行业里有好的发展前景,必然需要体现个人的长期价值,无论是更多金收入、认可还是成就感。

返佣的顾问更喜欢通过金钱交换体现自己的价值,内心里认为返佣的金钱价值高于本身的职业价值。

三、返佣对投保人保障的影响

理论上,他每多返一点佣金,我就多一点出险后没人管的概率。

如果我和我的顾问达成某种私下交易,那么一定是我和他都没有仔细考虑过长期服务事情。

保险真正用到的紧急时刻,还有个大窟窿等着我去补。

另外,保险产品的定价都是经过严格的精算及风险评估后给出的,不像菜市场买菜还可以讨价还价。返佣这个行为已经导致了保单的销售人员违反了保险法的规定,保单的后续服务已经得不到保障了。看似赚取了眼前的利益,其实得不偿失。

在中国香港,返佣还会被定义为贿赂,无论投保人是主动提出还是被动接受,一旦成交,理论上价值超过一千元的港币都会构成商业贿赂行为,并且保单保障终止的同时,保费也会被全额没收。

虽然目前大陆保险法对投保人没有相关的处罚,但在不断完善的监管体系下,最好不给自己埋坑,避免日后法规政策调整对终身保障的影响。

四、保险的特质决定终身服务

好的顾问会从保险决策的三个阶段保证客户长期利益:

售前沟通:从需求分析到产品选择,决定了客户能否购置到满足自身风险缺口并且适合自己的保险产品,一旦买错保险,退保只能拿到少额现金价值,会对客户带来很大的利益损害。

售中确认:从投保、核保到最终承保的过程中,投保人健康状况是否如实告知、基础信息是否无误、投保人是否确认知情条款、费率、核保结论等等,其中任何一个环节出错,都可能影响保单的理赔效力。

售后服务:买保险不同于买房,当购买行为结束后,客户与销售的联结几乎就没有了。而一张保单,短则一年,长则终身,我们自然希望一辈子也用不上,但是风险的发生永远是未知数,所以购买保险后续万一出险,真正体现保单价值的时候,才是整个购置和服务的核心环节。

最后,作为投保人,我们需要在充分了解市场信息的前提下,做出慎重的决定,不将自己的保单交给不尊重职业道德,没有法律意识的保险销售人员。