微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

相信大家都看过朋友圈里的保险公司“开门红”广告,无论是朋友圈文案,还是贴出来的盈利演示图,都特别吸引人。

有些声称只需交几十万,若干年后,账户数字就轻松变成百万级别,坐着就能钱生钱,五位数存款分分钟变成六位数,甚至七位数。

一旦有人兴冲冲地购买,很快就要失望了,因为买了的人会发现这种分红险——增值慢,取出难,这卖给我的是什么玩意?

保险公司的也都是商人,人家的钱可不是那么好赚的。

本文重点

>>为什么分红险是“投诉高发区”?

>>分红险到底是什么?

>>分红险到底“坑"在哪?

>>分红险适合哪些人购买?

为什么分红险是“投诉高发区”

◆ 买前买后收益落差大

很多业务员在展示分红险计划书时,话术往往是:每年交个十万,交三年,如果一直不领,到了80岁就能有很多钱。

这是真的吗?

钱会“自己长大”是不假,可是这里面需要注意两点。

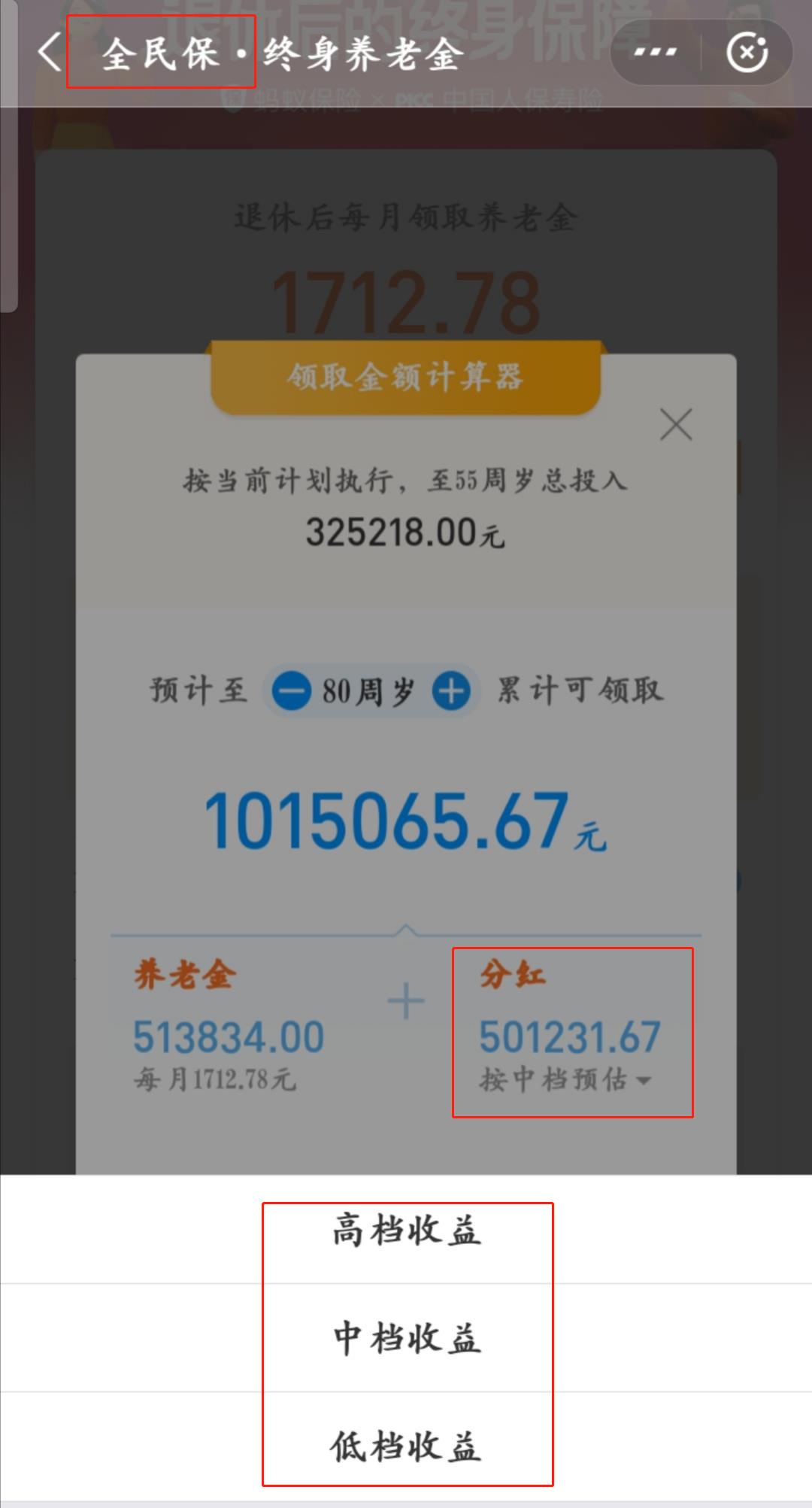

首先,绝大部分理财险的收益一般分低中高三档,但是展示时为了吸引人,保险公司常用的是高档收益,实际上获得这档收益却很难。

支付宝力推的“全民保”年金险也曾做过这种事,后来质疑声音大了,才把其余两档收益也放到明显位置。

其次,像当前的经济环境,理财险回报在中档是较为合理的,但是依然是有风险的,会波动的,不确定的。根据合同,只有低档收益是白纸黑字保证的,虽然的确有像年年喜这样的分红险保底3%比银行5年期的2.55%要高,但实际上大部分低档收益比银行定存利率还要差。

所以,购买前展示的收益和购买后实际的回报差距较大,这成为分红险常被投诉的一个重要原因。

◆ 概念混淆

在多数的年交型分红险中,单年保费和保单保额的数字往往不会相差太大,但是累计保费(=单年保费×年数)和保单保额可能会相差一个数量级。

分红每年一结算,最大值为保险公司当年可分配利润的70%,个别业务不精的业务员会说成是以累计保费作为基数,乘以一定比例返钱,但实际上合同约定的是以保单保额作为基数计算。

这里差别就太大了。

◆ 一旦急用钱取不出来

分红保险的好处是,能给未来以确定的经济回报,缺点就是流动性差,一旦急着用钱,想要取出来相当麻烦。

所以,如果想通过分红险赚钱,务必要用近几年都确定不会用到的款项,切忌将日常生活用的都搭进去了。

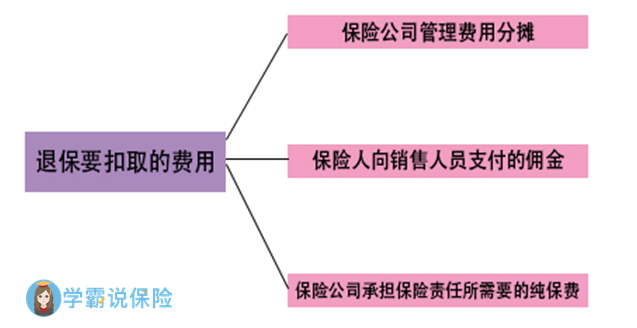

因为分红险想提前取钱,只能选择退保,但是退保往往损失极大。

退保是有亏损的,如果觉得自己买的保险不适合自己,也不要轻易选择退保。

分红险到底是什么?

首先要明确,分红≠利息。

利息是显而易见的,就等于本金×利率×时间,这三个因素都是投资者心里有数的。

分红,实质是以保险公司或者该类分红险产品全年产生的利润,挖出一块作为“可分配盈余”,也就是一块“大饼”,投保人按各自份额比例“分大饼”。

这里涉及可分配盈余和份额两个大问题。

◆ 可分配盈余是怎么来的?

可分配盈余是该产品全年利润的一部分,而保险产品利润就三个来源:死差,利差,费差。

◆ 死差

死差,是实际死亡率和预计死亡率的差别,而产生的损益。

比如按照生命表,每1万人里每年预计有1个赔付。假设保险公司今年销售了100万张保单,按比例应有100个赔付案例。但是年底一看,今年只发生80个赔付,那少赔那20份保额,就是“死差益”。

◆ 利差

利差,是指保险公司资金的实际收益情况和预计收益情况的差异。

比如按照预定利率,保险公司投资预计收益是3.5%,但没想到经济大环境回暖啊,年底一看实际收益率居然有4%,那多出来的0.5%,就是“利差益”。

◆ 费差

费差,是保险公司实际运营费用和预计运营费用的差额。

比如年初定的全年运营成本预算是2000万,年底发现预算没花完,剩了300万,那就是“费差益”。

这“三差”加起来,就组成了分红这张“大饼”。

然而,在国内保险市场,各家保险公司的“死差”不会相差很大,毕竟都是用同一个生命表做产品设计。

“利差”也不会有显著差异。国内保险资金的投资方向和范围,都受到银保监会的严格监管,大比例是稳健投资,所以风险有限,收益也有限。

至于“费差”嘛,事在人为。赚钱不容易,花钱还不容易吗?所以基本可以忽略。

总体而言,国内保险公司的分红水平差别不会太大。

◆ 份额是怎么确定的?

不同的产品有不同的规定,但总体上还是很好理解的——

保额越高,账户存续时间越长,或者累积的保单账户价值越高,占的份额就越大呗。

但占多少?

抱歉,保单太多,涉及各种因素过于复杂,算出来了你也看不懂。

投保人能做的就是,等保险公司每年给印发红利通知书,通知书上写了多少钱,就领多少钱。

分红险到底“坑”在哪?

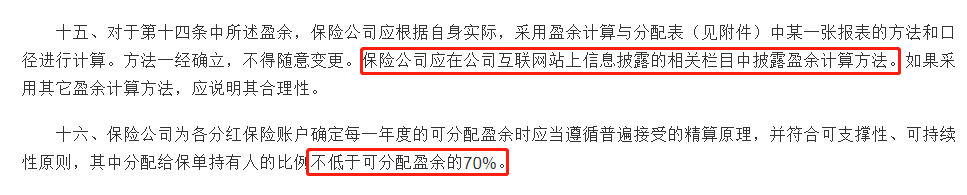

根据《分红保险精算规定》,保险公司必须在每年精算结余确定之后,分配给保单持有人的可分配盈余比例不低于70%。

挺好的啊,全年利润至少分出7成,给投保人分红呢。

但是,规定终归是规定,和实际操作还是有差距的。

分红的来源是利润,至于一年下来实际利润是多少,最终还是保险公司说了算。

每一个投保人该占多少份额,也是保险公司绝不外传的内部数据。

所以究竟能有多少红利送到投保人手中,消费者终归是无从知悉。

在给保户分红这件事上,保险公司既是裁判员,又是运动员,所以分红险到底赚不赚,想必大家也懂了。

从理念上看,分红险本身设想是好的,尴尬在于关键数字都在这名“裁判员”手中把控。

作为消费者,颇有一种听天由命的感觉。

分红险适合哪些人购买?

分红险看上去特别完美,又有保障,又能参与公司利润分配,等于既买了保险,又做了理财。

但上文我们也搞明白了,国内大多数分红险既没有周全保障,收益水平也难担大任。

退一步说,即使分红险的收益是在合理水平,也并非所有人都适合买分红险。

所以大家购买之前,不妨先问自己三个问题:

◆ 家人的基本保障都做好了吗?

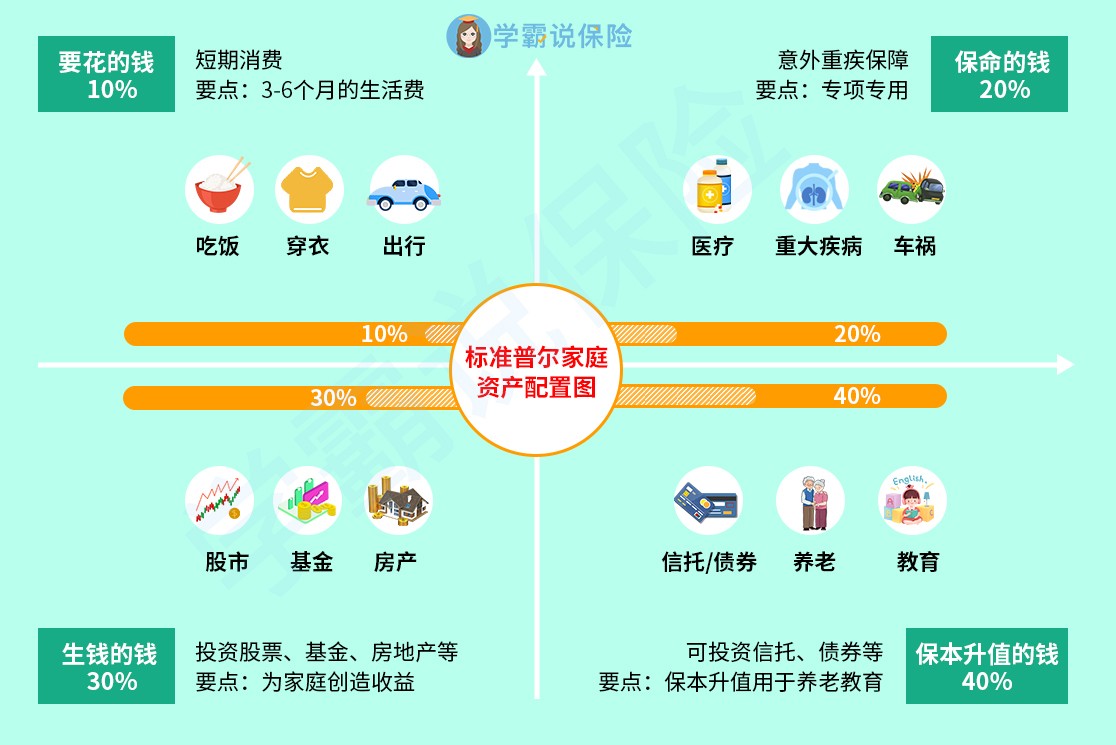

我们一直强调,第一份保单一定要给家中的经济支柱购买,随后再按不同需求去配置其他成员的保障。

在购买分红险之前,一定要确保家人的重疾、医疗及意外险都配置好了,顶梁柱的寿险额度足够。

这些都没有漏洞了,才是可以考虑通过保险理财赚钱的时候。

标准普尔家庭资产配置图是这样的:

应该根据个人家庭责任、身体情况、职业等情况量身定制保障方案。

◆ 有没有强制储蓄的习惯?懂不懂理财?

分红险账户内的资金流动性很差,万一急用钱,是很难取出来的。

如果你有兼顾收益率和流动性的理财渠道,那么不建议你购买分红险。

分红险的收益水平并不高,大部分的分红型年利率在1.5%-2.5%之间,高于2.5%那就已经是同类产品中的佼佼之辈了。

大多数分红险产品收益能力甚至连银行定存利率都打不过。

但是如果你没有养成强制储蓄的习惯,倒也可以考虑通过分红险强迫自己做储蓄。

◆ 手头上预留的现金够不够半年开销?

我们通常建议大家手头上预留六个月份额的备用现金,这个现金可以放在余额宝,或者其他一些风险低、随时可取用的投资渠道。

主要是为了预防突然失业,或者突发疾病导致的收入暂时中断等风险。

分红险正因为有强制储蓄的功能,所以流动性特别弱。

就是说你急用现金的时候,这笔钱不是你想取就能取出来的。

所以,在考虑清楚购买分红险的时候,务必要确保这笔钱是你在短期内都用不上的。