微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

今年年初,国家统计局颁布了2019年居民收入和消费支出情况:全国居民人均可支配收入30733元。

此结果一出,不少网友们眼角湿润,仰天长啸:是我拖累了国家!

虽不知网友们的调侃是真是假,但不可否认的是,以一家三口为例粗略计算,家庭年收入10万,可以说是我国众多三口之家的缩影了。

回到我们今日的主题,如果要买保险,年收入10万的家庭,保险应该如何配置呢?

毕竟市面上的保险产品那么多,而每个人的收入差异也不小,不少人都会在后台询问学姐自己的收入下怎么配置保险好。

所以学姐决定开个专栏课程,从年收入10万开始,教会大家如何按年收入配置保险方案。

那么年收入10万的朋友,继续往下看吧!

本文重点

>>风险分析:年收入10万家庭面临哪些风险?

>>配置思路:保险产品这么多,怎么配置?

>>配置参考:两套高性价比配置方案,建议收藏!

风险分析:年收入10万家庭面临哪些风险?

在配置保险方案前,学姐保守估计一下:

年收入10万的家庭,生活还算体面,只是需要供孩子上学,且每月定期还着家里的房贷或车贷,仍担负着不小的生活压力。

我们常说买保险就是为了达到转移风险的目的,所以现在需要弄清楚一个问题,年收入10万的家庭,能承受的风险压力有多重?

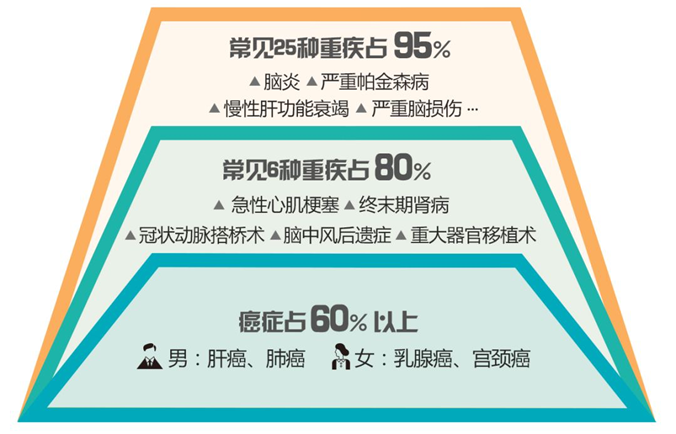

我们以占据95%重疾险理赔概率的癌症为例,大家想一下,如果有家庭成员患癌,下面的治疗费用压力我们可以承担吗?

又或者说,如果我们其中一个家庭支柱不幸身故,剩余的车贷、房贷和供养孩子以及父母的花销,另一个成员是否承担的来呢?

虽然只有一图和两句话,但不得不承认,这两方面往往就是一个家庭常面临的风险——生病和意外。

所以学姐针对这些风险,将年收入10万家庭需要配置的基础险种做了个概况:

报销因生病住院导致巨额医疗费的百万医疗险

弥补因生病导致3~5年内无法获得收入+用做患病医疗备用金的重疾险

预防因无端遭受意外和身故或残疾的意外险

防止家庭经济支柱身故而各项债务和支出无力承担的寿险

配置思路:保险产品这么多,怎么配置?

◆ 预算不足,保大人还是保小孩?

需要配置的险种解决了,不少人可能会有这么一个疑惑:

“看起来要买的险种有很多啊,预算不足的话,可以先为孩子购买吗?”

万万不可!看似缓解了“家中一份保单都没有”的焦虑,但是实际上并没有解决掉最主要的风险。

父母爱子心切学姐可以理解,但我们一定要记住一句话——保险一定要先为大人配置,有余力再为孩子购买。

因为现阶段,我们才是家庭经济支柱,是孩子最重要的护盾。

倘若我们不幸因意外或疾病倒下,别说继续给孩子更好的成长条件,很可能连正常的家庭生活都难以维持,更别说为孩子的保单持续缴费。

对于年收入10万的家庭来说,日子虽过得不算特别紧张,但如果想要将全家人的保险都配置齐全,还是有一定的经济压力的,所以这里先不推荐大家为孩子配置长期保险,可以等可支配收入更高,再做考虑。

◆ 产品形态这么多,怎么挑?

在明确了我们要选择的险种和配置的顺序后。问题来了,市面上的保险产品那么多,哪些产品可以考虑?

别急,学姐带你逐一分析,不同险种怎么挑:

★重疾险:保终身带身故

重疾险可以说是四大险种里最复杂的一种了,选择困难症如此普及的今天,这款险种常常令不少朋友感到头疼。

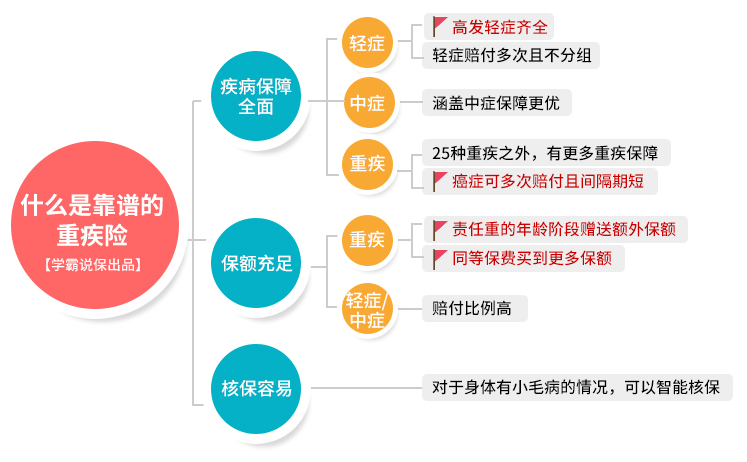

一款好的重疾险,必须达到以下三个标准:

1、疾病保障全面:轻症、中症、重疾均有保障;

2、保额充足:重疾有额外赔付;

3、核保容易:有智能核保。

下面,我们来讨论两个问题:

1、10万收入的家庭,是选择终身重疾险好,还是定期重疾险好?

2、究竟附不附加身故责任呢?

学姐建议:无论是儿童还是成人,都选择保至终身的重疾险。

除了可以一劳永逸获得终身的保障外,也不用担心保障期限满后,由于身体健康变化带来的投保困难的问题,尤其是年纪越大买保险就越困难。

那需要附加身故保障吗?

学姐可以肯定地回答你:要!

因为附加了身故,这份重疾险就是必赔的,花的钱不会白白浪费,最后还是回到自己的口袋。

另外,在行业统一规定的25种重疾中,仅有3种是「确诊即赔」的。

其余的,要么需要病情达到某种约定状态,要么需要实施某种特定手术,要么需要疾病经过约定时间才能赔付。

如果未达到要求的理赔条件就身故了,那么消费型的保险就无法获得保额赔付的。

所以为了完整覆盖疾病带来的风险,学姐是建议附加身故赔付的。

★寿险:定期为主

寿险的责任很简单,无非为身故/全残的保障责任。如果按保障期限分,还分为定期寿险和终身寿险。

终身寿险兼顾保险与储蓄功能,因为人终有一死,所以一定能得到赔付,有财富传承和合理避税的功能,价格比较贵,不建议考虑,我们主要选择定期寿险。

定期具体保障年限,学姐根据我们的退休政策,建议保至65岁-70岁。

因为退休后,孩子经济独立了,房贷也还完了,不用担心因为不幸身故,而导致家庭经济崩塌。

另外,寿险还需再确认保额,在保险行业有个统一的计算公式:

定寿保额=所有负债(优先覆盖)+每月给父母的生活费*12*(85-父母年龄)+孩子每年养育及教育费用*(25-孩子年龄)

对于年收入10万的家庭来说,预算可能会不足。学姐推荐寿险保额可以先考虑覆盖负债情况。这样就不用担心因房贷、车贷无法偿还,而导致一家人无处可去的情况。

★医疗险:百万医疗险为主

医疗险可以分为两大类:

小额医疗险:保额不高,通常只有1万总额度,但免赔额为0~100元,能报销小病医疗支出。

百万医疗险:可报销保额几百万,但有1万的免赔额,能报销含自费药、特效药在内的高额医疗费用。

小额医疗险主要针对于感冒发烧的报销,这部分的钱对于大多数家庭来说并非是无法承受的重担,况且社保也还能报销一部分,所以这里就不作首推。

因此我们的刚需是百万医疗险,一款报销上限能达几百万,又附带各项增值服务的产品。

而挑选百万医疗险,关注的较多的是续保问题。学姐一直建议大家买市面上热销的、续保条件优秀的网红产品。

毕竟百万医疗险买一年保一年,如果第二年因为身体原因无法续保,那再好的保障内容也与我们无瓜了,可承诺保证续保的医疗险为主。

★意外险:保障内容为主

最后剩下的就是意外险。

意外险对被保人的年龄、病史都不敏感,所以不用担心年纪和身体状况而无法投保。

一般有两大块保障责任:

意外伤害赔付:保身故/残疾

意外伤害医疗报销:意外伤害导致的医疗费

除了这两大块保障责任,有些产品还会提供猝死保障的可选项,各种公共交通意外的额外保障,如果保费在接受的范围内,也是可以选择的。

配置参考:两套高性价比配置方案,建议收藏!

从保费和保障责任各角度出发,学姐从热门的产品中挑选,根据以预算划分,做了两个版本的保险配置方案:

◆ 基础版,落实基本保障

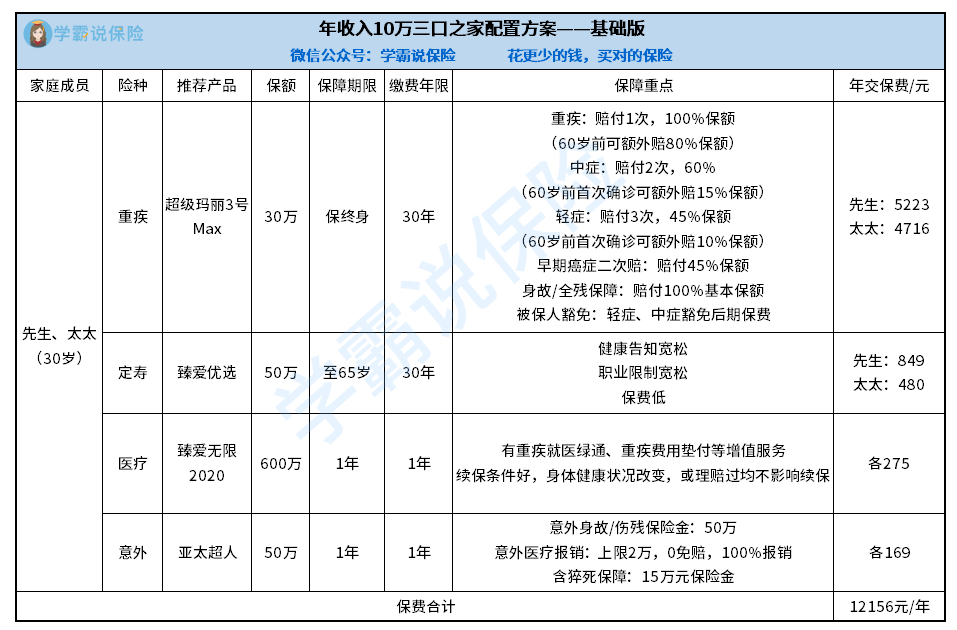

对于重疾险,学姐选择的是信泰人寿的超级玛丽3号Max,保至终身,附加身故保障,夫妻保额各30万,分30年缴清。

在重疾保障上:保障110种,赔付1次,60岁前确诊最高可获赔54万元的赔付。

60岁前往往是家里最需要我们付出的时候,倘若不幸患重疾,这份赔付就可以用来弥补我们患病后无法工作而生活仍要继续的情况,很大程度上分担我们因生病带来的经济压力;

在中症保障上:保障25种中症,最高赔付2次,60岁前最高可赔付22.5万元;

在轻症保障上:50种轻症,最多赔付3次,60岁前最高可获赔13.5万元。

轻症和中症作为重疾最近的一道“鬼门关”,如果我们能在需要治疗的阶段获得十几万元的赔付,无疑可以更快地让我们度过疾病难关,尽最大可能将重疾在这道“鬼门关”上直接斩杀。

另外,该产品还自带被保人豁免,如果我们在保障期间内理赔了中症或者轻症,就可以不用再继续交保费,但合同继续有效,直到保障期限结束或者理赔重疾才终止。

对于定期寿险,学姐选择的是同方全球人寿的臻爱优选,保障至65岁,夫妻保额各50万,分30年缴清。

该产品保障责任比较简单,身故/全残就给予我们50万元的赔付,对于需要定期还房贷车贷的家庭来说,但凡有一个家庭经济支柱倒下,这50万元都可以很好地缓解另一方的经济压力。

而且臻爱优选的健康告知非常宽松,不但没有收入要求、BMI指标和累计保额等限制,而且1-6类职业群体均可承保,非常灵活。

对于医疗险,学姐推荐的是京东安联财险的臻爱无限(2020版),报销上限为一般住院医疗300万元+重疾住院医疗300万元。

在基本的保障内容上,除了可以报销因疾病或意外住院的医疗费用,臻爱无限还提供不少增值服务,比如治疗癌症效果最好的质子重离子疗法可以100%报销,还有重疾就医绿通、重疾费用垫付、二次诊疗、病情随访等,大幅度拓宽我们求医的通道。

而且续保条件十分优秀,理赔情况或身体状况改变均不影响续保。

最后是意外险,学姐选择了亚太财险的超人意外险,保额50万。如果因意外导致身故,可直接赔付50万元保额,若是因意外导致住院,最高可报销3万元,且0免赔,100%报销。

另外,该产品额外赠送一份猝死保障,可赔付15万元。

这四款产品合计,一年共花费12156元。

◆ 高阶版:追踪全面保障

这套和上一套方案比起来,主要是把男性朋友们的重疾险换成了信泰的另一款热销重疾险——达尔文3号。

除了60岁前理赔重疾依然可以获得54万元赔付外,达尔文3号还在心脑血管疾病上下了功夫:

针对高发中症的中度脑中风,满足间隔1年,且为新发的条件后,可有2次赔付的保障,为60%保额,赔付1次就可拿到30万元的赔付。

针对高发轻症不典型心肌梗塞、微创冠状动脉搭桥术/介入术,满足间隔1年的条件后,也有2次赔付的保障,最多可拿到13.5万元的赔付。

针对特定心脑血管疾病,如急性心肌梗塞、脑中风后遗症等特疾,有二次赔的保障。若首次确诊的不是规定的心脑血管疾病,间隔180天再确诊可赔付150%基本保额;若首次是规定的心脑血管疾病,间隔1年后新发,也可赔付150%基本保额,也就是这两种条件下,我们都可以拿到75万元的赔付以治疗心脑血管疾病。

由于男性工作压力较大,而抽烟、喝酒、熬夜等不良作息又为常事,据医学统计,在25至65岁之间,男性心脑血管疾病的发病率约为女性的两倍,也逐年呈年轻化趋势。

所以注重心脑血管疾病中轻症额外赔的达尔文3号,是这套方案的亮点。

另外,学姐还特地为这套方案里的先生和太太的重疾险里附加了癌症二次赔的责任。

癌症作为重疾险出险概率达60%的重疾,不仅治疗花费高,复发转移的概率也非常大。

据数据统计,癌症的复发和转移,有90%以上都出现在了手术后的五年内,这其中有80%的患者,在术后的3年内就有出现了复发。

所以学姐在达尔文3号和超级玛丽3号Max都附加了间隔3年内复发或第一次患癌就可以赔付150%基本保额的癌症二次赔付选项。

另外,夫妻二人的重疾保额加至50万,意外险的保额加至100万,保障更加地全面。

这套方案四款产品合计22401元,如果有预算充足的家庭,这套个性化的方案也是很不错的。

当然了,每个人的家庭情况有着或多或少的差异,个人预算也不同,所以学姐给出的方案只可供大家参考,如果有什么不懂的地方,欢迎咨询~